(原标题:自动驾驶激光雷达的颠覆者--Luminar)

汽车激光雷达这个180多亿美元的市场,以Luminar当前技术和市场垄断性优势,足够成长起一家千亿市值的公司。

汽车自动驾驶一直雷声大雨点小,生活中实际看到的不多,但是随着自动驾驶出租车在北京和深圳运行,大众可以越来越多的接触到自动驾驶。

随着特斯拉FSD的测试版发布,是个大的突破性进展,自动驾驶离实际使用越来越近了。2021年应当是自动驾驶进入大众生活的元年。

汽车制动驾驶离不开激光雷达,虽然Musk说不用激光雷达,那是因为激光雷达贵,如果激光雷达能够达到1000美元或是500美元,我相信会Musk也会用激光雷达的。除了Musk之外,几乎所有的汽车厂商的自动驾驶都在测试激光雷达。

今年上市的激光雷达企业有Velodyne、Luminar,快要上市的Aeva,激光雷达市场由于巨大的潜力,成为资本的宠儿,2020年也是激光雷达兴起的元年。

今天我们谈谈自动驾驶激光雷达的行业颠覆者---Luminar(LAZR.US),我们不是指激光雷达行业,而是专指自动驾驶的激光雷达行业,这个是激光雷达行业最大的市场,可以养出激光雷达市场最大的鱼。

在开始讲之前,先确定几个共识:

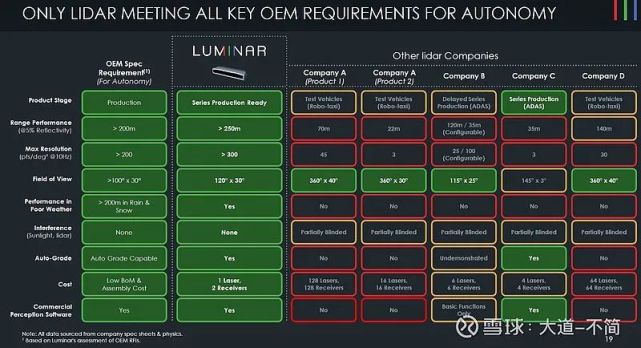

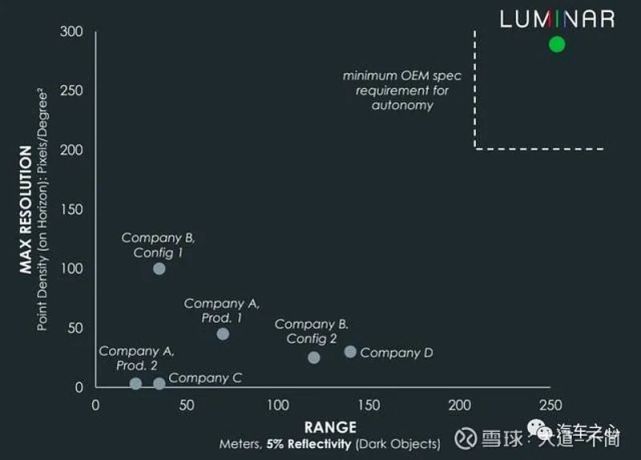

1、根据线数的不同,激光雷达又具体分为2D、2.5D(1,4,8线)和3D(16,32,64线)三类产品,自动驾驶要3D,至少16线以上,一般64线以上,最新要求100线以上,或是对应的分辨率。固态的更多会是分辨率,Luminar已经达到300线。

2、按照目前全球主要汽车制造商的预估,1000美元以下是L4自动驾驶的激光雷达规模化采购的价格目标,而L2+、L3的价格目标在500美元以下。

3、激光雷达要想成为“车规”级产品,必须要同时满足“成本够低”、“可靠”以及“可量产”三个重要条件。

我们从投资的角度来分析Luminar。首先,我们要看行业。

既然Musk在自动驾驶领域鄙视激光雷达,只用视觉方案加毫米波雷达。目前的FSD效果还不错,那自动驾驶是不是不需要激光雷达?这是要首先解决的问题,事实上,除了特斯拉,几乎所有的其他汽车厂商都在测试准备使用激光雷达。

激光雷达解决什么问题,最核心的问题就是天气、视线不好、视觉算力不足、视觉Corner情况(各种边界)的时候,激光雷达还可以继续支持自动驾驶,可以构造出三维立体图像,把自动驾驶的安全性从99%提升到99.99%。

这个是传统激光的认识,需要再学习汽车激光雷达知识。

普通雷达传感器可用于汽车的自适应巡航控制或者前车碰撞预警等场景,包括倒车雷达,对于毫米波雷达来说这样的工作完全可以胜任,但它受到天气的影响较大。

例如,大于天气这样的雷达的性能会大打折扣,这对于无人值守的自动驾驶汽车是致命的,一下大雨因精度下降它就不得不罢工了。所以就要求技术更高的设备,这就是激光雷达传感器。

激光雷达采用主动测距法,接收到的是物体反射回来的激光脉冲,激光雷达直接测量被测物体到雷达的距离,与立体视觉复杂的视差深度转换算法相比更为直接,而且测距更为准确。激光雷达还具有视角大、测距范围广等优点。

由于激光雷达脉冲在一定距离外会开始扩散,而且半透明物体也可进行部分反射,如车窗、下雨、雾天都会引起水滴对脉冲的某些反射,造成反射信号中的噪声。激光雷达通常通过调整发射功率及接收器敏感度来降低这种影响。

这些就需要1550nm的激光雷达了,1550 nm波长LiDAR可以加大功率,附加的软件模块能够过滤LiDAR探测的点云数据,评估扫描可靠性,以确保车辆能够在雨、雪、雾天气中的正常运行。

1550nm激光雷达在浓雾中的视野还只有30m,905 nm LiDAR传感器无法在浓雾中有效工作,新款1550 nm LiDAR是唯一能在浓雾中帮助车辆做出正确转向操作的传感器,这也是今天的主角—Luminar的主攻方向。

全视觉+毫米波雷达=静止的“公路杀手”。

相对静止的物体似乎是自动驾驶和辅助驾驶在技术升级之路上的一大障碍。

a、2016年5月,美国佛罗里达州一位男子驾驶开启着Autopilot系统的特斯拉Model S,撞上一辆正在马路中间行驶的半挂卡车,导致驾驶员当场死亡;

b、2018年初,在洛杉矶405高速公路上,一辆特斯拉Model S撞上了一辆停在路边的消防车,司机正在使用AutoPilot功能;

c、2018年,中国发生的首例“特斯拉自动驾驶”车祸致死案,车辆同样是在开启AutoPilot模式下撞上一辆停泊在高速路旁的道路清扫车;

d、2019年3月,还是在美国佛罗里达州,一辆特斯拉Model 3以110km/ h的车速径直撞向一辆正在缓慢横穿马路的白色拖挂卡车,驾驶员不幸罹难。

如果从结果上来看,这些都是处于AutoPilot开启状态的汽车无法识别被测物体而导致的意外事故。但在技术层面上,早期特斯拉产品的传感器配置和如今特斯拉产品的传感器配置已经发生了质的改变。

2016年之前的Model S使用的芯片是Mobileye公司的EyeQ3芯片技术,以单摄像头为主,辅以毫米波雷达等传感设备。

而如今Model 3使用最新的英伟达自动驾驶芯片,处理速度远超当年芯片水平。同时,Model 3车头安装了一颗前置毫米波雷达,车身四周布置8颗摄像头和12个超声波传感器。

无论是从硬件配置还是软件层面,两款产品已经不能同日而语,但最新的产品在面对类似情况时还是“无法处理”,可见,相对静止的物体仍是自动驾驶前行道路上的一大瓶颈。

理想汽车首席执行官李想曾在社交平台发表观点称:“目前摄像头+毫米波雷达的组合像青蛙的眼睛,对于动态物体判断还好,对于非标准的静态物体几乎无能。视觉在这个层面的进展几乎停滞,哪怕是动态,车辆以外的识别率也低于80%,千万别真当自动驾驶来使用。“

但分析原因大致可分为两种情况:传感器未能检测到物体;或传感器检测到了物体,但AutoPilot尚无能力及时处理这种场景。

毫米波的问题----毫米波雷达并不是不能检测静止物体,但是会过滤掉静止物体

事实上,静止物体是有意被滤波算法去除的,毫米波雷达对速度的感知是通过多普勒效应来实现的,所有物体都会产生回波,而只有去除杂波,才可以关注于真正需要跟踪的物体,一旦这个物体被跟踪上,即使它突然停住,雷达依然对它保持持续“关注。

如果不去掉静止物体,车就会在隧道口刹停

现在量产毫米波雷达的信号天线基本只在二维方向上装备,即使有了elevation天线,对检测到的物体依然缺少高度信息,这使得街上的路牌,路边的花坛,甚至停车场的举起来的杆,隧道前的墙很难与路面上的车区分开,所以为了关注路面上的车,不得不去掉静止物体产生的回波。

摄像头的所有能力都是由历史数据训练的,实际场景不可能被全部训练过

见过路上有水牛的人估计没多少,这种数据怎么采集?没有数据就会导致系统识别问题,场景再少也不意味着现实中没有可能出现。没有遇到之前可能是99.999%的可靠性,遇到了那就是100%的事故。

特斯拉在自动驾驶数据采集方面,是绝对的业界龙头,waymo的资金拉满也就支撑600辆车的车队,特斯拉是第一个实现数据闭环,实现由用户直接贡献数据的模式,数据量如此大也顶不住一辆侧翻的货车。

这就是自动驾驶中经典的长尾效应。事实上由于长尾效应,自动驾驶系统不可能100%安全,这一点必须被认识而且接受。你可以无限往99.9之后加9,但是你永远也无法得到100。

但是激光雷达构建三维立体环境,可以避免这些问题。

观看了很多FSD的实测视频,在高速上,还没有发现静止物体自动避让,目前都是在非高速下有静止物体自动避让。

高速的计算要求更高,目前的计算能力应当是难以胜任各种Corner情况的自动驾驶,可以实现一般的自动驾驶。而激光雷达可以通过构建三维图像解决这个问题。这也是为什么Luminar的创始人Russel说主攻高速自动驾驶。

就算特斯拉通过巨大的算力解决了高速自动驾驶的物体识别问题,包括静态物体识别,汽车行业其他公司恐怕没有这么强的算力。

就算用英伟达或是Mobileye的芯片,由于这两家的芯片是独立的,而自动驾驶算法是个汽车厂商的,导致无法软硬件一体化调优。

而特斯拉是可以软硬件一体化调优,加上有海量的路跑视觉数据,这些都让其他厂商无法重复特斯拉的模式,还是需要依靠激光雷达。

解决了自动驾驶需求激光雷达的问题,就看这个行业的规模。

Velodyne的S1文件显示,到2022年,激光雷达预计将成为一个价值120亿美元的庞大产业,仅汽车这一部分就有望在2026年增长到近170亿美元。6年内能达到170亿美元,是个巨大的产业。

170亿美元的市场足够支撑一个千亿市值的大公司。

随着新能源汽车的发展,自动驾驶高速发展,激光雷达几乎是从0开始的行业,这个0是指产品研发到商业化销售,目前还没有大规模商业化销售后量产实际使用,是一个新兴从头开始的行业,这种都是巨大的机会。

先看看2019风投对激光雷达的投资:

以色列公司Innoviz Technologies融资1.7亿美元

Luminar完成1亿美元融资

Ouster完成6000万美元融资

Velodyne LiDAR完成5000万美元战略投资融资

Baraja完成3200万美元A轮融资

Sense Photonics A轮融资2600万美元

一径科技完成数千万元A轮融资

饮冰科技获投数千万人民币Pre-A轮融资

Voyant Photonics融资430万美元

未感科技完成千万元级天使轮融资

华为也在19年10月宣布进军激光雷达

再看看2020 激光雷达融资

探维科技宣布已完成数千万元人民币的PreA轮融资

激光雷达厂商禾赛科技完成1.73亿美金融资

VLDR通过SPAC借壳上市

Ouster B轮融资4800万美元

资本市场是春江水暖鸭先知,洞察行业的动向最敏锐。2019年大规模风投,2020年开始上市,禾塞、速腾也在科创版排队,连大块头华为都在2019年开始做激光雷达。

所以这个行业已经形成潮流,如果没有足够大的市场,怎么会有这么多风投,包括华为也进军这个领域,可见这个领域的重要性。

这里要重点提一下,凯思博桥美基金2016年在种子轮就开始投资Luminar,按最高股价47.8算,最高回报超过50倍,应当是大中华区基金中眼光独到的、能够抓住行业变迁扩张中大机会的。

凯思博除了投资Luminar,还深度赋能Luminar成长,帮助Luminar在国内的业务的拓展以及融资。

我把Luminar定义为行业的颠覆者,是从其颠覆性的技术创新开始的。我们来看看Luminar的竞争力。

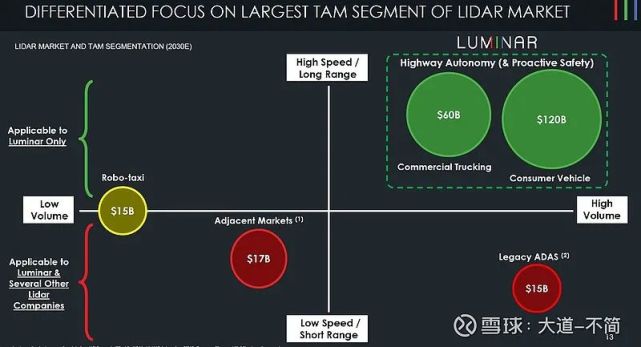

我把市场洞察能力排第一,洞察到最具潜力的市场,才能找准了发力的方向。Luminar是明确定位在汽车激光雷达高速公路自动驾驶市场,而且认为这个市场是最大的市场,在市场洞察能力上已经体现了竞争力,事实如此。

虽然当前汽车激光雷达市场很小,但是2026年可以到180亿美元,目前激光雷达市场老大是VLDR,而VLDR一半以上业务是非汽车激光雷达。

看看下面Luminar的市场分析。

之前很多创业者都关注自动驾驶出租车上,其实,这个市场很难赚钱,因为自动驾驶出租车自身就很难赚钱,运营公司是重资产,难以上规模。而Luminar认为高速自动驾驶是最大的市场,也是视觉加激光雷达最容易实现自动驾驶市场。

这就体现了Luminar市场战略洞察高人一筹。

看看Luminar的创始人的愿景:通过Iris的应用,自动驾驶系统能够将汽车的安全性提高2~3倍,是一种完全可以与安全带和安全气囊相提并论的巨大飞跃。

他还说:“从长远来看,因为系统能够主动接管车辆从而避免事故,所以将几乎不再有车祸发生,这一定能够实现。

从自动驾驶提升到避免车祸,L5自动驾驶太遥远,自动驾驶是高端需求,如果激光雷达能够成为和安全带\ABS一样的安全标配,那市场空间更大,为汽车行业的社会贡献也更惊人。

Luminar在技术创新上遥遥领先,有3大创新。

Luminar的技术创新是对行业的颠覆,之前都是机械式激光雷达有车规级问题和成本问题、905nm有功率问题,而Luminar是颠覆式创新。

从激光波长、接受器技术等创新,在完成基础创新之后,把创新引向软硬件一体,这更能增强技术护城河。

采用1550nm是相对于VLDR的创新,可以大功率激光,增加探测距离和点云分辨率。Luminar采用了是1550nm激光,对人眼无害,可以大功率,而其他家都是905nm的激光,对人眼有害,无法搞大功率。

通过铟镓砷激光接收器降低成本,把固态激光雷达的成本下降到可以500-1000美元的销售。Luminar把固态激光雷达价格从几万美元下降到500-1000美元的范围,记住,固体激光雷达是方向,目前的机械旋转式的激光雷达会被固体取代。500美元给L2自动驾驶用,1000美元给L4自动驾驶用。VLDR的固态激光没有达到L4自动驾驶的需要,而机械式雷达由于需要人工调校,导致成本降低困难,而Luminar一开始就选择固态MEMS激光雷达,目标就是要降低成本。

软硬件一体,处理硬件ASIC已经升级到第四代了,不只是激光雷达,更多的是软件建模和自动驾驶识别决策,国产的雷达在硬件上可以不断追赶,但是在软件层面特别是系统级软件层面,差距其实是在拉大的,这也是Luminar的一个核心竞争力。

以上三个创新,各个都有非常深的壁垒,也体现了Luminar的创新能力,也体现了Luminar的创新基因。业界没有任何一个其他厂商能做到以上2个创新。

这只是目前几年的创新,我相信他后面会不断的创新引领业界潮流。

下面是Luminar的技术指标,技术指标在业界全面领先

如下图是Luminar是如果在技术上远超竞争对手的,在距离和分辨率上

Luninar目前不是激光镭射最大市场份额,目前市场最大的是Velodyne,但是Luminar已经获得了主流汽车制动驾驶的认可。全球前15家汽车厂商有12家在测试Luminar,全球前10家汽车厂商有7家在测试Luminar。

包括沃尔沃、丰田,特别是最近Mobileye也要采用Luminar的激光雷达,Mobileye是自动驾驶市场最专业的公司(除特斯拉之前,特斯拉一开始也是用Mobileye),这个一个非常关键的风向标,说明最专业的自动驾驶厂商认可了Luminar。

传闻蔚来也准备采用Luminar的激光雷达。也就是说Luminar在当前的汽车市场有压倒性的市场优势。

汽车零部件有很强的粘性,需要长时间的测试,一旦测试通过采用,换部件的过程比较长。因此,一旦采用了Luminar的激光雷达,撤换下来的可能性比较小。

市场的认可,也是技术优势带来的。luminar的绝对领先的技术优势,也给Luminar带来了几乎垄断性的市场。

几乎所有大的自动驾驶玩家都要测试Luminar的产品,用了Luminar能带来自动驾驶的竞争优势,否则就是技术落后。

这里面大家关注一下蔚来,蔚来也采用Luminar,说明蔚来的眼光不一般,比他友善的眼光要强多了,期待蔚来的下一辆激光雷达车,至少可以领先小鹏,虽然小鹏目前在自动驾驶上有一定的先发优势,这里不得的不说蔚来原创创新虽然起步晚,但是一定能行的远。

Luminar 预计,到 2025 年乘用车将占 Luminar 70% 的收入,其次是卡车(15%)和其他细分市场(9%),最后才是 Robotaxi(6%)。

从 2022 年开始,Luminar 主要收入来源包括:

单纯售卖激光雷达硬件

ADAS 解决方案(硬件+软件)

高速公路解决方案(硬件+软件)

这个收入来源其实很有意思,单纯卖硬件的利润其实不低,当时ADAS解决方案的利润会更高,而高速公路解决方案的利润还会更高。

就是Luminar是从下往上,实现软硬件一体,在自动驾驶行业,软硬件一体相对于软件+硬件会强大多的竞争优势。软硬件一体的调优能力和调优空间远远大于软件+硬件(软件和硬件不是同一厂商)。

我们看看主要产品:

这个Iris不超过1000 美元,支持levle 4

如果汽车厂商只是需要 Level 2/3 的功能,Luminar 还能提供更低价的「虹膜」套件,成本不超过500。

Luminar已在乘用车,卡车和自动出租车等垂直行业获得了总计50个商业合作伙伴,约占目标客户生态系统中主要参与者的75%。这基本形成了垄断性市场优势了。

Luminar的商业吸引力不断提高,这带来了将其12个OEM计划和项目从开发阶段转换为生产的机会。2020年在其三个主要垂直领域取得的主要成就包括:

乘用车– Luminar从2022年开始获得业内首个针对消费类汽车的批量生产协议。Luminar仍按计划进行,首批Iris传感器现已在车辆上运行。Luminar与处于发展各个阶段的前十大汽车制造商中的七家合作,并计划在2022年至2025年之间量产。

大家看看沃尔沃采用Luminar的激光雷达的英姿

Luminar和沃尔沃的合同可能会达到“数亿美元"

与此同时,Luminar已经在研究下一代传感器了----Luminar的创新能力在行业中遥遥领先。

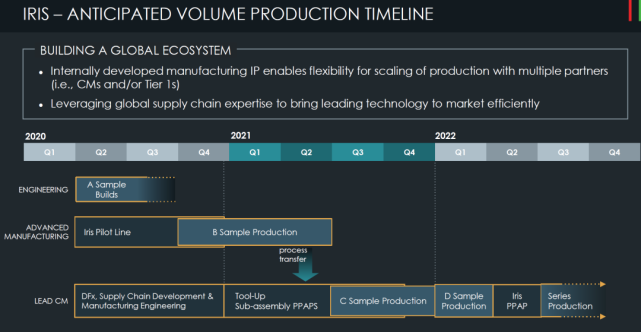

看看Luminar的量产计划

A样/ B样/C样/D样,有详细计划,D样品就是大规模生产了。

这是业界目前最早能量产的计划了。一旦量产大规模供应,那谁先拿到货,谁就可以开始提供自动驾驶能力了,而自动驾驶又是汽车厂商的竞争力。等不及其他后来者的激光雷达的会抢购第一个量产的。

这里不得不提一下Velodyne的故事,在自动驾驶测试热的时候,谁拿到Velodyne的激光雷达,谁就有竞争优势,没拿到Velodyne的自动驾驶公司只能干着急。

由于市场供需不平衡,Velodyne要求买家下一次性100万美元的订单才给予技术支持。我相信这个故事可能在Luminar量产后会重现。

因此,第一个量产还能带来优势。

Luminar在加快其量产进度,在位于奥兰多的一个面积为136000平方英尺的光学工业中心里,Luminar已经将一个激光雷达装置的制造时间从大约一天缩短到了八分钟。

在过去的一年中,Luminar的员工数翻了一倍,达到了350人左右。公司还聘请了摩托罗拉的产品专家Jason Wojack来领导它们的硬件团队。来自汽车工业供应商Harman的Alejandro Garcia负责管理生产制造。

机械式的激光雷达都需要手工调校,使得难以大规模生产,靠堆人是不行的,这也是为什么VLDR的机械式激光雷达那么贵的主要原因。

从以上,大家应当能够知道,车规级的激光雷达量产没那么容易,不要信那些说已经量产或是即将量产的的。

到目前为止,没有一家有量产的车用激光雷达,曾经的法雷奥的SCALA也没有随奥迪、宝马的L3自动驾驶而量产提供。

这个是一个老的各家的技术路线和量产时间表,明显的实际情况是落后于计划时间的。

我们来看看一个不成功的故事,奥迪早期宣称搭载Scala激光雷达,成为全球首个量产L3 自动驾驶的奥迪A8,但它搭载的 Level 3 自动驾驶功能一项都没能激活,也就先吹了个牛然后没实现,奥迪不是喜欢吹牛的公司,实在是难度太多,化了10多亿欧元,还是没个结果。

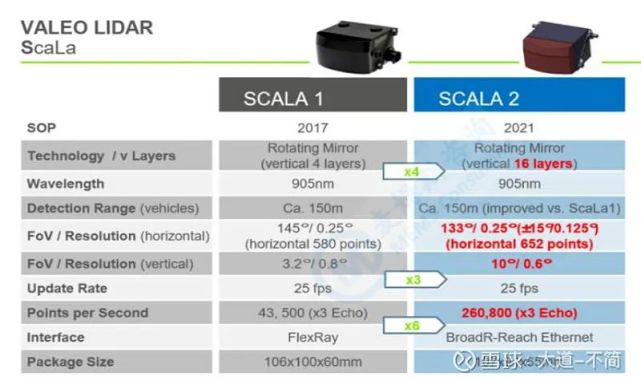

再看看另外一个估计同样注定可能失败的故事:2020 年 5 月 4 日,宝马向 NHTSA 提交了《宝马自动驾驶安全测试评估报告》,宝马的 L3 自动驾驶方案已经趋于成型,在 2021 年能否全面量产还有待观察,被预期为产业内第一个大规模量产的、完全符合 L3 标准的自动驾驶系统,以下是配置,还是基于Scala,只不过是Scala 2了:

前向激光雷达、采是法雷奥 ScaLa 2。相比 2018 年发布的全球首款 L3 车型奥迪 A8 搭载的 ScaLa 1,ScaLa 2 的等效线束达到 16 线。

宝马的L3基本是各种产品的堆砌,缺乏独立自主,估计很难长远。比如芯片采用Mobileye,数据估计都很难拿到。激光雷达居然才16线,离自动驾驶有较大差距,至少要96线以上。

由于Mobileye已经和Luminar合作,不排除后面采用Mobileye+Luminar的方案。

小鹏最近宣称2021年推出激光雷达量产车,大概率要跳票,目前还没看到哪家敢说2021年的车规级激光雷达就量产上市了。

看看前面Lunimar的量产计划,那是比较现实的计划。任何宣传比Luminar早量产都要谨慎看待,要不是低线数的机械式雷达。

投资一家企业,创始人的价值观非常重要。正的价值观会给股东带来价值,股东不用担心各种利益冲突或是黑天鹅事件。

Luminar从来没有吹牛,没有在量产日期上失信,给的量产计划都已经很细化了,这和其他要拿风投公司的风格完全不一样。

踏实、实事求是、不拔苗助长,做好创新、踏踏实实做量产前的各项工作,解决量产问题,这是Luminar的风格。

因为Luminar有相当的底气,15家汽车商有12家和他合作,在业界被认可的最多,他可以加快工程进度,但是没必要给出不切实际的预期。

实事求是不吹牛,这样的企业才能长远。

Luminar有个天才少年罗素,高中就开始搞雷达,大学进入斯坦福,拿到彼得·蒂尔的投资就退学创业,大家想想比尔盖茨、Dell、Oracle的Larry,都是大学退学创业。

而且罗素的起点比他们都高,上来就拿到彼得·蒂尔的投资,这个传奇风投大师要高看一眼,4年前只有他预测川普会当选总统。他的经典之作包括早期投资FaceBook等。

还没有IPO之前, Liminar就融资2.5亿美元。而行业老大VLDR,上市IPO才融资2个亿。所以一出手就遥遥领先于现在的行业老大。

罗素就像是为激光雷达而生的,他也必将成为这个行业的王者。

所以,Luminar未来可以一统汽车激光雷达市场,不断创新,拉开和竞争者对手的差距。

罗素17岁创立Luminar,与他从小的兴趣紧密相关。据CNBC报道,在罗素从小被视作「天才」,11岁,他已经在家里的车库搞出了一个研究实验室。

并且在10-11岁时,罗素已经开始接触编程。他曾经改造了任天堂NDS游戏机里的程序,以使其具备手机的功能。

到了14-15岁,罗素开始沉迷于激光雷达,琢磨如何更好地创建3D图像,并花了好几年的时间呆在加州大学尔湾分校的Beckman激光研究所,设计AR和无线能量传输项目。

于是,高中还没毕业,他就创立了Luminar。不过,真正投入Luminar的工作,是在1年之后。在此之前,罗素被斯坦福大学录取,专业是应用物理。

在斯坦福,他申请到了硅谷著名投资人彼得·蒂尔设立的奖学金,共10万美元。拿到奖学金以后就创业,于是,罗素决定退学,和小伙伴一起投入Luminar公司的经营,专注于研究汽车用的激光雷达。

当时,罗素就放下豪言,要制造出比其他竞争产品更高质量、更便宜的激光雷达传感器,「颠覆」LiDAR行业。

Thiel 的背书让 Russell 的公信力大幅提升,同时他还找到了在光子学行业摸爬滚打 25 年的老兵 Jason Eichenholz 一起创业,Eichenholz 在这个领域拥有 10 项重要专利。

2016 年和 2017 年,Luminar 先后收购了两家关键公司:

Open Photonics

Black Forest Engineering

Open Photonics 是一家致力于光学和光子技术商业化的开放式创新公司。Luminar 现任 CTO Jason Eichenholz 曾是 Open Photonics 的 CEO。

这次收购帮助 Luminar 获得了激光雷达领域优秀的技术人才。

Black Forest Engineering 一直专注于研究高性能 InGaAs(铟镓砷) 接收器,配合 Luminar 设计的 ASIC,可以实现更好的光子效率和动态范围。铟镓砷替代了常用的硅,而这种新材料可比硅贵得多。

Russell 曾提出一个目标:推出比竞争对手质量更好的激光雷达——分辨率比对手高 50 倍,探测范围也能高出 10 倍。

为了让激光雷达看得更远,激光就得有更大的功率。现在的激光雷达波长一般为 905 纳米,这个波长属于人眼不可见的范围。

但如果功率足够够大,激光雷达还是会伤害到人眼。如果想增加功率还不伤害人眼,就得使用 1550 纳米的波长,而使用硅材料打造的接收器实现不了 1550 纳米的波长,只能换用铟镓砷。

看看 Russell的眼光,他选择了成本高得多的铟镓砷。

铟镓砷的成本是普通硅基材料的 10 倍。而且在未来几年,成本也不会大幅下降。

这时 Black Forest Engineering 这个强大的设计团队的作用突显出来了。Luminar 声称,通过与 Black Forest Engineering 的合作,解决了铟镓砷成本昂贵的问题。

最后,Luminar 不但做出了光电探测器,还一并把解析和传递信号的芯片也解决了。与此同时,接收器的成本也从数万美元跌至惊人的——3 美元。

Russell 在一次专访中表示,配合 Luminar 生产的 ASIC,只需要一丁点铟镓砷,能将产品做到非常低的价格。

除此之外,Luminar 的研发团队还增加了接收器的「动态范围」。

就像瞳孔会根据光线情况不断调节一样,激光雷达接收器也倾向于接收那些保持在某个强度的脉冲(光子飞行的距离越远,强度就越弱)。

经过不断打磨,Luminar 的接收器已经能掌握各种不同强度的脉冲。

这些都是Luminar的技术创新,并形成护城河。这里面,反应了罗素的眼光,包括选用人才,能够找到业内最牛的人并一起共事,Russell超越技术天才,还组建了业绩一流的技术团队,这和当初比尔盖茨在软件行业四处挖顶尖人才(大家可以查一下Bill Gates当初怎么挖到操作系统天神大卫·卡特勒(David Cutler)),成就Windows NT。Russell也在重现这种故事。

进入激光雷达的初创公司越来越多,最后谁会胜出,我们可以一个一个来分析:

谈到Luminar,就必须谈到目前的市场老大VLDR,其创始人也是传奇人物,Velodyne Lidar的创始人David Hall在参加DARPA挑战赛(无人驾驶汽车竞赛)时发明了现代LIDAR。

当时,LIDAR仅扫描一个点,但是David Hall创建了一个LIDAR系统,该系统旋转了许多激光,创建了环境的3D地图,从而永远改变了整个行业。在完成DARPA课程的车辆中,六分之五使用了Velodyne的解决方案。

VLDR最高的时候占到激光雷达的80%市场,各个汽车商以拿到VLDR的货为竞争力,对于汽车厂商,要拿到VLDR的货并获得支持之前要先交100万美元,可见市场供需关系是如何扭曲的,也可见激光雷达市场的巨大市场需求。

但是太好的一个市场把VLDR惯坏了,VLDR在以下几个方面失策了:

最贵的VLDR激光雷达要8万美元,严重限制了大规模推广,有制造的问题,但是制造的问题是可以解决的,但是VLDR由于获益丰厚,没有快速降低成本,给Luminar创造了机会。现在虽然VLDR已经意识到问题而且开始重视问题,但是为时已晚。

在自动驾驶的汽车激光雷达创新不足,早期只有VLDR可以量产,所有的自动驾驶都找VLDR,VLDR一直死抱905nm,没有像Luminar这样用1550nm,形成护城河。到目前为止VLDR也一直自说905nm够用,而没有奋力拓展1550nm形成产品。这从侧面也说1550nm技术难度很大,是个护城河。

VLDR现有的市场也足够大,VLDR的汽车激光雷达占比不足50%,其他市场,如无人飞机、智慧城市等占了比较多的市场,这些市场规模没有汽车制动驾驶大,还能接受高价格。所以对汽车激光雷达的重视程度不足,而未来汽车激光雷达市场会高速增长,增速远远超过激光雷达使用场景,那么VLDR没有赶上最大的浪潮,可以预见会拱手让出头把交椅给Luminar。

激光雷达最主要的市场就是汽车自动驾驶,这个规模是惊人的,Luminar一开始就看上这个市场,而且专注于这个市场。可见Luminar的市场眼光更高一筹,如果在这个市场取得了技术和市场优势,以后反打其他市场应当是很容易的。

所以VLDR是昔日英雄,而Luminar是明日之星。

华为无疑是这个行业的重量级选手,从公布的信息来看,华为研发投入大,和Luminar类似,也是采用1550nm激光,也是采用MEMS类似的技术。

从华为公布的各种参数来看,和Luminar还有一定的差距,比如华为是96线起,而Luminar是300线,探测距离华为是150米,而Luminar是250米。

华为的激光雷达离生产制造还有较长的距离,预计要2023以后才能量产,Luminar解决了大量的技术问题、工程问题,这些华为都需要时间去经历的。特别是如果解决1550nm的铟镓砷的成本问题。

Luminar更像是一个行业的技术开拓者,而华为更像是追随者。华为的技术和Luminar很相似,Luminar已经创新这么多年,我们有理由相信Luminar是原创者。

未来Luminar相比华为的优势应当是在软件上,就是ASIC的软硬件一体的软件上。

Luminar在海外市场能形成垄断性优势,而华为可能在国内市场形成垄断性优势。由于国产化力量,Luminar在国内市场预计很有限。

速腾是跟踪学习Velodyne,并且定价比Velodyne低。也是机械式激光雷达,和Luminar不在一个赛道上,Luminar是固态激光雷达,机械式激光雷达在车用领域迟早要被淘汰的。

在2020年的第二天,速腾聚创)式宣布,其固态激光雷达RS-LiDAR-M1 Simple (Simple Sensor Version)开始接受订购,单价为1898美金。可惜是基于905nm的激光,注定是过渡产品。

禾塞还是机械式的激光雷达,虽然有128线,机械式已经不是产业方向,前景并不看好。

综合来看,国内最有竞争力的还是华为,技术路线和Luminar比较靠近,是正确的技术路,也说明华为深度的技术功底和技术战略,另外也验证了Luminar的技术创新的方向是对的

Aeva由两名前苹果工程师成立,将反向收购InterPrivate Acquisition Corp IPV.N合并上市,交易后其市场估值为21亿美元。

Aeva在汽车激光雷达领域处于相当弱势的地位,他另辟蹊径,选择消费电子市场,类似于苹果手机的人脸识别,也是激光构建三维人脸图像。

目前的消费设备,其激光雷达传感器的有效范围约为5米,Aeva 可以在2024年之前开发出有效距离在30米或更远的传感器。除此之外,在成本上,Aeva Inc还希望能够在未来将传感器产品的成本降低到10美元左右。

所以和Luminar不在一个赛道上,不值得深入讨论。

来自以色列的Innoviz在2016年成立,2019年的时候融到了C轮, 2018年初拿到宝马的Design Win量产项目,计划在2021年年中量产,宝马对激光雷达的车规级的高标准要求带来巨大压力,倒逼Innoviz要在明年进行产品的量产,完成全自动化生产的过程,无论是宝马还是Innoviz,实际进度不及计划。

Innoviz的技术还是有相当功底的,可惜Innoviz致命的问题还是采用905nm激光,这个是过渡产品,由于功率问题不足以支撑自动驾驶。

Luminar颠覆性的技术创新,系统的解决了一系列的问题,包括成本问题、激光功率带来的识别距离问题等。

综合以上的竞争对手,除了华为,其他统统都是技术路线错误,有的是机械式,有的还是905nm。

只有华为的技术路线基本和Luminar差不多,一方面说明华为是世界级的公司,已经具备了向Luminar学习或看齐的能力,可以是先学习再竞争,但是其他竞争对手,连学都学不来,说明学都不容易学,因为解决不了技术问题,学也是白学。

由于Luminar解决了几个核心技术问题,特别是InGaAs(铟镓砷) 接收器的问题,这方面还没有看到华为的相关解决方案。

所以,未来的市场,很有可能是Luminar是海外市场占垄断地位,而华为在国内市场占据一定的定位,因为华为是整车解决方案,单单激光雷达可能不会销售给其他车企,这样的话禾塞和速腾还有一定的机会,如果华为可以把激光雷达单独销售,禾塞和速腾前景堪忧。

车用激光雷达由于巨大的潜力市场,参与者众多,由于车规级激光雷达研发、生产制造难度大,难以创收。有些初创企业已经支撑不下去了,行业开始进入整合阶段,从春秋到战国,强者恒强,而Luminar就是战国中的秦国。

1、激光雷达先行者Quanergy陷入困境,联合创始人兼CEO被赶下台

2012年创立的Quanergy卖的是固态LiDAR的概念,固态比传统的机械式旋转LiDAR体积更小、更高效也成本更低。迅速崛起后,Quanergy 固态传感器芯片定价仅为 250 美元,未来的目标是将激光雷达售价拉低到 100 美元以下。

不过,这家公司却一再跳票,没能跟上自己制定的开发时间线。据彭博社2018年报道,一些业内的合作伙伴与Quanergy前员工透露称,公司卖出的LiDAR根本达不到宣传中的性能。

最近几年里,Quanergy开始逐步将精力转向地图、安全与其它非汽车领域的应用。

由于产品不达要求,汽车制造商们都退订单。也再次说明,激光雷达的技术和工程、工艺的技术难度相当之大。

2、去年8月,以色列激光雷达初创公司Oryx Vision Ltd.宣布正式关门

这家成立于2009年公司累计筹集了6700万美元。该公司创始人表示,他们看到激光雷达正在成为一个巨人的游戏,作为一个小公司,很难继续运营和取得预期的投资回报,只得关门。

3、VLDR也在汽车激光雷达上遇阻

近年来,Velodyne早期的多位高级管理层陆续离开,包括工程副总裁、COO、CFO等等。2018年也成为该公司高层离职的高峰期。

去年5月,公司的CFO Robert Brown离职,并跳槽至竞争对手Cepton;7月,公司的产品管理副总裁T.R. Ramachandran离职,同样加盟Cepton出任市场执行副总裁。几个月后,Cepton宣布推出最新的低功耗激光雷达Vista-X120,适用于ADAS和自动驾驶应用。

最近,Velodyne宣布任命公司前首席技术官Anand Gopalan为新任首席执行官,而公司创始人David Hall正式“退位”。

原因是,真正用于自动驾驶车辆的激光雷达采购订单并非VLDR主力,围绕地图测绘、机器人以及安防才是Velodyne的主要订单来源。

其中,最重要的受制因素是近年来,自动驾驶公司尤其是汽车制造商对于机械式激光雷达的态度转变,转向固态激光雷达。

也因此,固态激光雷达成为Velodyne必须迈过去的坎。比如,该公司曾在2017年宣布将推出一款固态汽车激光雷达Velarray LiDAR,彼时官方预计到2018年该产品将进入规模化生产,售价可以达到几百美金的水平。

此后,时间被推迟。量产变成了样件测试,时间点也改为预计2019年上半年交付主机厂测试,2019年下半年,推出车规级的Velarray。一推一年多。

然而,等到2020年1月份的美国CES展上,取而代之的则是一款批量生产目标价格为100美元,探测距离仅为100米,视场角为60度的Velabit激光雷达,不太能用于汽车自动驾驶。

Velodyne的经历再次说明固态激光雷达研发、生产、制造工艺技术难度极大,行业的老大都搞不定,一般的初创公司吹牛,你一定要谨慎。

4、Luminar负责人表示,最近一段时间有很多同行和他们在接洽,寻求被收购的机会。

Luminar预计2020年底,订单额将达到约10亿美元(最近一段时间更新到15亿美元),到2025年将超过100亿美元,如果能交付一半,都至少有50亿美元的营收。

考虑到后面还不断的新订单进来,假定2025年有50亿营收,这个高速成长的公司,并且有可能成为行业的垄断者,至少可以30 PS,也就是可以到1500亿市值。

如前面所言,汽车激光雷达,这个180多亿美元的市场,以Luminar当前技术和市场垄断性优势,占1/3的市场份额都有60亿,足够成长起一家千亿市值的公司,而市场只奖励第一名,Luminar从目前的种种分析来看,就是这个第一名。

作为和GMHI交易的一部分,Luminar的股东将在交易完成时获得约2.718亿股Gores Metropoulos普通股,现有5000万股,合计3.2亿股, 1500亿市值对应的是468元。未来还有巨大的潜力空间。

目前股价从10元开始起涨,到最高47.8,暴涨之后大幅调整到28,未来还有巨大的空间。

相关新闻: