(原标题:纳入港股通,B类医药股的拐点时刻)

纳入港股通名单的实质性利好之下,B类医药股的队伍中,有望走出港股新牛。

12月28日,B类医药股成为港股中最靓的仔,亚盛医药(06855.HK)、康宁杰瑞制药(09966.HK)、沛嘉医疗(09996.HK)分别上涨15%、12%和6%,B类医药股领涨港股市场。

B类医药股突然爆发的原因与港股通相关。12月25日,上交所和深交所同时发布《港股通股票名单调整公告》,亚盛医药、康宁杰瑞制药、沛嘉医疗等6支B类医药股被纳入港股通名单。

回溯港股历史,不难发现港股通的股票池已经成为优质公司的代名词,许多港股大牛股的暴涨时刻也是从被纳入港股通开始。在被纳入港股通标的后,B类医药股中有望出现持续上涨的新牛股。

01 港股实现“美股化”

港股的交易策略悄然生变,港股通成为重要决定因素。

在过去,港股市场就好像“天堂与地狱交接处”。说它是天堂,因为港股曾经是全球公认的“价格洼地”;说它是地狱,仙股横行、庄股遍地,投资者往往防不胜防。但近些年,港股市场的投资风格正在发生改变,港股投资风格逐渐更趋近于美股。

“包容性”与“去散户化”是美股市场两大最鲜明的标签,如今这两个标签也贴在了港股身上。

以往,港股市场虽然允许全球企业赴港上市,但对公司业务和资质仍有着较为严苛的审核标准。如科技股普遍存在的同股不同权、未盈利的医药股都曾经被排除在港股上市门槛之外,因此大批新创公司一度被迫远赴美国上市。

在李小加上台后,港股市场开始默默实施“自我补完”计划。首先是批准同股不同权公司上市,小米集团和美团因此成为首批港股中名字带有W的股票;其次是解放未盈利生物公司的“枷锁”,允许尚未盈利的生物制药公司上市,这正是港股中的B类医药股;再加上二次上市条款的放宽,让港股成为SEC打压下的中概股“港湾”,中概股回归一下子成为了2020年的港股潮流。

不难看出,这些年港股市场一直在努力提升自身包容性,那些过去只能登陆美股的公司,如今有了一个新选择。

对于投资者而言,不断回归的中概股,吸引了更多外资机构的参与,而港股通50万的投资门槛则让大多数散户无缘港股投资,实际上港股近些年已然完成“去散户化”。数据显示,港股散户交易额占比,已经从90年代的近50%锐减至25%以下。

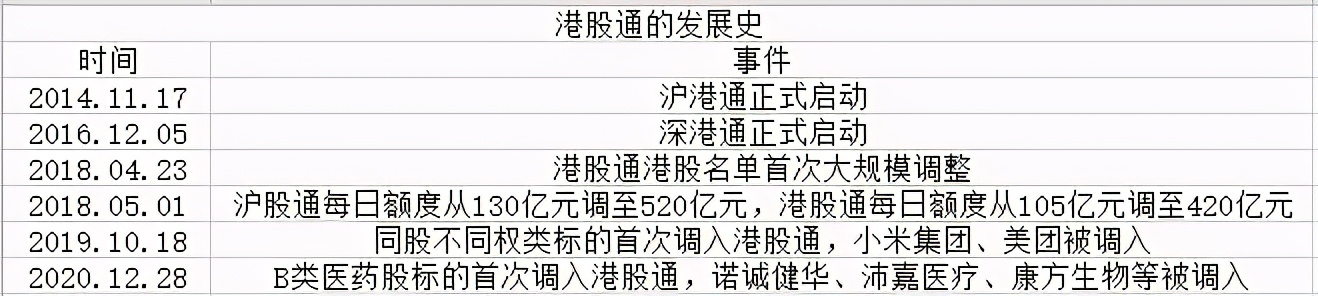

港股通的发展,如同港股市场这些年的缩影。2014年11月首次启动以来,港股通至今已经有6年的运行历史。从无到有、从小到大、投资者在见证港股通的不断壮大的同时,也适应了港股逐渐美股化的过程。

这种市场逐渐“机构化”的过程,让港股投资者从过去单纯关注“报表”转变为更加关注“价值”。机构投资者与散户相比,无疑更专业也更具耐心。

如今的港股投资者追求的不再仅仅是单纯的“分红”与ROE、PE等财务指标,具有更大成长空间的“平台型”、商业模式更新颖、表外价值更丰富的企业成为了市场的宠儿。

02 港股通成为牛股推手

港股通作为内地战略级投资渠道,其在港股市场中的影响力正与日俱增。观察港股通覆盖的港股标的,其股价走势大多较为强劲,而那些被调出港股通名单的公司,走势则会表现出加速下跌。

对于港股上市公司而言,被纳入港股通不仅意味着更大的曝光,同时也代表着“权威”认证,只有优质公司才能入围港股通的说法,让投资者对于纳入港股通的公司更有信心。

例如估值并不便宜的明源云(00909.HK),在基本面并无实质利好的情况下,仅仅因为被纳入港股通,股价就出现连续上涨,与之类似的还有祖龙娱乐(09990.HK),被纳入港股通后,成为了公司新一波拉升的起点。

由此可见,B类医药股纳入港股通的情况,与之前同股不同权的公司纳入港股通较为类似,都是港股市场积极拥抱政策变化的表现。小米集团(01810.HK)和美团(03690.HK)是2019年10月被纳入港股通的,如今这两家公司的股价较纳入之初,分别上涨了277%和290%。在过去一年中,涨势名列港股前茅。

我们认为,B类医药股纳入港股通后,有望进一步增强这些公司股份的流动性,对于促进创新药研发有着重要的意义。

从另一层面看,港股通成为市场核心推手,而同股不同权和B类医药股先后纳入港股通,预示着市场的关注点正在聚焦先进科技与远期价值。

03 市场中的“B类受益者”

从2018年4月至今,港股市场中共有15家股票名称中带有B类的公司完成上市,虽然这些公司尚未盈利,但它们往往在行业中从事前端技术的产业化,代表着中国医药创新领域的未来,因此这些公司大多受到了市场的青睐。

本次,共有启明医药、亚盛医药、康方生物、康宁杰瑞制药、诺诚健华、沛嘉医疗6家公司纳入港股中。其中,诺诚健华、沛嘉医疗和康方生物既被纳入沪股通,也被纳入深股通。尽管这三家公司不是涨幅最大的,但却是所有B类医药股中关注度最高的。

诺诚健华、沛嘉医疗和康方生物分别是基因疗法、瓣膜研发、免疫疗法行业的佼佼者,这三家公司的创始人施一公、张一、夏瑜也均具备多年的欧美新药研发经验,是各自行业中的权威专家。

在这当中,诺诚健华是我们最为看好的标的。在诺诚健华上市之初,我们就对这家公司进行了全方位追踪,除明星创始人施一公的光环外,诺诚健华的研发实力也是重要原因。

在之前的文章中,我们曾明确表示,诺诚健华这家公司的价值主要取决于核心产品奥布替尼的上市进度,对于创新药公司而言,一旦研发中的新药完成上市,那么将会直接逆转公司的盈利情况。

12月28日,诺诚健华的创新药奥布替尼已获国家药品监督管理局的上市批准,将被用于治疗中国的套膜细胞淋巴瘤(简称"MCL")和慢性淋巴细胞白血病╱小细胞白血病(简称"CLL/SLL")患者。这就意味着,我们此前称之为希望的产品,已经成为了现实。

奥布替尼隶属于BTK抑制剂,拥有者广阔的市场空间,预计到2030年全球市场规模将达到235亿美元,仅中国市场的规模就将达到26亿美元。

在成功获批上市后,奥布替尼已经具备在市场分一杯羹的能力,由于其较低的副反应概率,奥布替尼极有可能在国内掀起一阵“国产替代化”旋风。

目前,奥布替尼仅在MCL和CLL/SLL领域获批上市,但其未来仍有可能用于“MZL”、“CNSL”、“WM”等多种潜在使用症,这些也是诺诚健华业绩未来的提升空间。

奥布替尼获批上市将从本质上改变诺诚健华的行业处境,而成功被纳入港股通又有助于公司的进一步融资,两者相加诺诚健华极有可能成为最大的“B类受益者”。

04 结语

B类医药股被纳入港股通,是港股投资投资理念的进一步补完,也是向美股投资理念的又一次靠拢。

与传统公司相比,由于B类医药股尚未盈利,并不具备高分红属性,甚至还存在研发失败股价一落千丈的可能。可以说B类医药股是投资风险较大的一类标的公司,并不适用于所有投资者。

如果说过去的港股单纯注重公司的胜率,投资者更愿意投资确定性高的公司,那么在B类医药股纳入港股通后,更多高赔率的公司将逐渐进入到投资人的视野。

本次被纳入港股通的仅是第一批B类医药股,在港股中仍有多达9支标的没有被纳入港股通,不排除像康希诺、复宏汉霖这样的遗珠存在。未来,B类医药股被纳入港股通或将成为常态,被纳入港股通或将会成为B类医药股上涨的核心动力之一。

凭心而论,创新药研发需要资本市场更多的支持,只有国家创新药研发的实力不断提升,实现进口药的国产替代,让能让百姓的救命药不再是“天价”。从这个角度考量,B类医药股被纳入港股通还具备另一层面上的必要性——只有国产自主生产才有可能实现更低廉的市场售价。(作者:林晓晨)