(原标题:快手,流量汪洋通往何处?)

“飞轮效应”之下,快手正在勾勒“电商+广告”的第二增长曲线。

2021年1月29日,国内短视频、直播行业巨头快手在港交所的公开发售告一段落,这家成立十年的公司,距离上市倒计时的终点更近一步。

在快手的APP里,擅长歌唱的服务员、会变魔术的北京老大爷、跳广场舞的大妈,七秒喝一瓶啤酒的东北大哥,热情而认真地记录与展示自己的生活,芸芸众生,万象奔腾,构成了快手热闹而喧嚣的内容世界。

而经过十年历程,这种活跃的社会氛围,汇聚成了流量的汪洋,推动快手的商业化进程一路高歌。从打赏出发,快手在2019年开始加大拓展电商业务,由自产主播开始,到跨界而来的董明珠、梁建章。

快手的60亿次分享、1.5亿次点击、90亿对互相关注,演变成3亿日活、超3000亿GMV,超500亿元的年收入(截至2020年11月数据)。

而这最终变成了资本热场的热烈追捧。

1月29日,快手在港交所公开发售的申请登记办理截止,在面向散户发行的部分中,快手一共获得了1.28万亿港元的认购。

从新浪微博上的动图生成工具,到年入400亿元的“短视频概念第一股”。在资本市场的热烈抢筹中,快手悄然走过了中国互联网最火热的十年。

这家最初以直播收入勾勒出第一增长曲线的公司,正在用电商和广告业务的增长与协同,为投资者描绘一个更广阔的变现空间。在这个过程中,是什么撬动了快手的变革?

01 小变量撬动大变革

发家于美国匹兹堡的公司美国铝业,曾深陷巨额亏损。就在公司束手无策之时,CEO想出了一个办法,以安全生产作为切入口,对公司进行改造。最终,这家传统企业走出亏损泥潭。而其扭转局势的关键,就在于那个看似平庸的安全生产,最终“以小举措撬动大变革”。

诞生于2011年的快手亦是如此。

最初,快手仅是一款GIF工具类产品,随着用户需求的变化,到了2012年,快手开始帮助用户在移动设备上进行视频制作、上传、观看,由此便种下了视频社区的种子。2013年,快手正式转向短视频社区。

三年时间,快手的日活用户超过千万。2016年,快手顺应自然发展推出直播功能。2018年,快手开展电商业务。彼时,快手老铁在平台带货,形成巨大规模。

一方面,快手向新业务的转向成功,是把握住了“时间窗口优势”。最初,在用户还未对品牌认知停留在“工具”时,快手就先一步转向视频社区,再从社区升级为社交,由此构建了一个网络结构。

快手的每一次变革都是基于用户需求变化,通过敏锐的嗅觉,对用户需求进行及时反应,实现内生增长。

其普惠的流量政策便是“理解内容、理解用户”的体现。算法方面,快手以基尼系数进行流量均衡,自研YCNN深度推理学习引擎,给予每个用户表达和被关注的机会,从而激发创作者欲望,也推动了内容生产的正向循环。以“橄榄型”的流量生态,避免生产者之间的“贫富差距”过大,实现平等展示的价值目标。

以“连接被忽视的大多数”形成多边网络效应。通过放大用户细微需求,以小变量撬动大变革,连最终汇聚成巨大的短视频河流。

10年时间,快手成为“记录与连接的基础设施”。从单一的工具产品,进化成短视频、直播、电商一体的互联网巨头,其差异化优势和核心竞争力早已显现。如今,这家企业正在进行史无前例的商业化探索。

02 当资本追捧快手,究竟在追捧什么

到2025年,中国短视频用户日均使用时长占比有望提升至25.1%,这也意味着,商业变现有望迎来新的增长曲线。

对于快手来说,前期的流量、用户、产品积累为其奠定了良好的变现基础。快手打破了很多流量企业“有流量却难变现”的瓶颈:在做强流量的同时,实现流量的高效变现,从而进入正循环。逻辑简单、资本认可。

目前,平台收入主要由直播、线上营销服务与其他业务(电商、游戏、其他增值服务)组成。

1. 直播:第一增长曲线,稳定基本盘

直播作为快手最早实现商业变现的业务,是第一增长曲线。不仅为公司带来持续、稳定的现金流,且具有“稳定基本盘”的意义,更为其他商业变现提供了良好基础。

快手以巨大的流量作为根基,以私域流量的内在结构,在“粉丝粘性+社群文化”的共同作用下,促进直播业务增长:2020年前三季度,直播收入同比增长10%至253.1亿元,营收占比62%。

2. 电商:GMV和货币化率双升在即

2018年8月,快手正式进军电商业务,基于对“私域流量”的搭建,此块业务呈现出迅猛增长的态势。

2020年前三季度,商品交易总额达到2041亿元,平均重复购买率超过65%;电商GMV 2年增长1000倍,平均每秒就会出现2场电商直播。目前,快手已经成为仅次于淘宝直播的第二大直播电商平台。

其增长根源在于“私域流量”。尽管在品类上,快手的产品为原产地直销品牌,或白牌商品、厂货,但基于主播与买家的信任关系,信息不对称的问题被消除,而“打破中间商赚差价的模式”也让消费者更倾向于选择快手电商。

尽管电商是快手发展最快,但也是最不急于变现的一块业务。从2018年到现在,快手电商一直处在“放水养鱼”的状态。

2019年7月,快手电商宣布对快手小店的成交订单进行技术服务费的抽取。但同时,快手小店又将这笔费用用于设立商户成长奖励金。优惠政策、业务培育导致货币化率偏低,目前不足0.8%。

未来,货币化率的提升将取决于几个核心因素:平台服务的完整性,以及公域流量占比的提升。

基于快手的巨大流量,以及买卖双方之间稳固的信任链,配合供应链的建设与商业生态的完善,包括对中腰部主播的扶持,使流量分配均衡,完善电商的售后过程等,以及提升公域流量占比,快手电商的GMV具备突破万亿的增长空间,货币化率也有望提升。

3. 广告:正在追赶的公域流量商业化

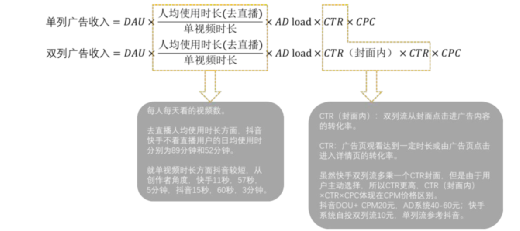

目前,快手的广告变现分为三种形式:

传统的展示类及信息流广告,也是快手广告业务中占比较高的一种

快手粉条:向内容端提供流量服务和推广工具

磁力聚星:内容创作者的私域流量变现工具,快手从中分成

由于早期注重用户体验,快手对广告营销方面的发力较晚,导致广告单价偏低。据国信证券测算,2020H1,快手的单位时长广告收入为0.11元,低于同类产品。再加上在产品形态方面,快手此前以双列展示为主。这种模式下,用户对内容的选择自主性高,影响曝光率及变现效率;其次,广告销售代理占比较高。

去年以来,快手不断调整广告策略,提升单列展示占比。随着加载率、电商广告(小店通)的建设,广告变现效率的确定性将进一步提升。

对于短视频行业来说,广告是最为成熟的变现方式之一。宏观层面,短视频和广告的本质都是“注意力经济”,随着短视频用户使用时长的增加——2019年短视频及直播占互联网日均用户使用时长比例为15.6%,2025年或将增长至25.1%,广告变现具有数倍提升空间,特别是对于流量基数庞大的快手,广告或将成为其第二增长曲线。

03 藏在数据里的秘密

据快手招股书数据显示,2017年~2019年,以及2020年前三季度,快手分别实现营业收入83亿元、203亿元、391亿元及407亿元。2020年第三季度收入为154亿元。营收增长态势良好。

随着业务向多元化发展,公司收入结构有所改善,其中一个明显趋势是,直播收入占比呈下降。2020年前三季度直播ARPPU有所下滑,主要源于快手发力电商业务。用户端,电商直播或分流部分用户;主播端,部分主播从打赏模式转为带货模式。

另一方面,广告业务占比逐步提升。2017~2019年,在线营销收入占总收入比例分别为4.7%、8.2%、15.6%。2020年前三季度,占比提升至32.8%。

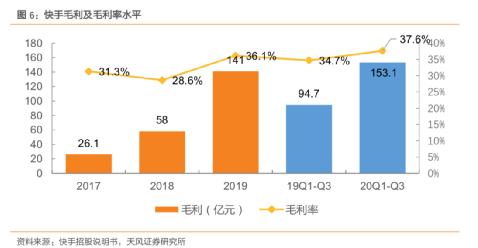

受此影响,公司毛利率进一步提高:2019年公司毛利141亿元,2020年前三季度实现毛利153.1亿元;2019年及2020年Q1~Q3毛利率同比上行,2019年公司毛利率36.1%,同比提升7.5%;2020年Q1~Q3毛利率为 37.6%,同比增长2.9%。

成本方面,快手呈现下滑趋势。2017~2019 年,营业成本分别为57.3亿元、145亿元、250.2亿元,同比增速分别为153%、72.6%);2020年三季度,营业成本为253.亿元(同比增加42.5%)。营业成本下滑,且营业收入增速大于营业成本增速。

经营性现金流方面,快手从2017年的20.6亿元增加至2019年的80.2亿元。2020年前三季度,经营性现金流为-7.7亿元,主要由于,优先股增至经调整后利润端亏损72亿元所致。

不过值得注意的是,2019年和2020年前三季度,快手净利率出现下降,主要是由于公司进行大规模市场投入、推广快手极速版等应用,销售费用增长所致。比如,快手获得央视春晚独家互动合作权;联手京东共同发起百亿补贴计划。对于快手来说,短期的营销费用增长“无伤大雅”,不过长期来看,用户留存还是产品、内容、运营共振的结果。

从财务数据来看,快手呈现出良好增长,资本市场给予厚望,并给出超600亿美元估值。

纵观互联网企业发展,估值变化主要经历三个阶段:

高速成长期,DAU或MAU为重要指标

商业化早期,营收为核心指标

稳定营收期,净利润为核心直播

目前正处在前中期的快手,以MAU价值进行估值较为合理。

对互联网平台来说,单MAU ARPPU值、平台对流量的掌控力等因素决定了单MAU价值。而平台用户决定单MAU的消费能力,平台对流量的掌控力度决定了远期平台在变现中的分成比例;平台的议价权和商业模式,共同决定了单用户的ARPPU值。

若以同样为内容社区的B站作为可比公司,参考B站月活1.97亿(截至2020年Q3),市值约为1781亿元(截至2020年12月24日),单用户市值为904元。

粗略计算,快手的单MAU广告变现能力约为B站的4倍;单付费用户增值收入变现能力约为B站的2倍,因此对快手独占用户采取单用户1000元进行估算。对于重合用户,结合快手变现方式与能力,利用直播、广告可比公司平均单用户市值进行估值。

2021年,快手市值超过600亿美元。随着快手电商业务的迅猛发展,变现效率提高,单用户价值有望进一步提升,快手市值弹性超1000亿美元。若快手能在2年后进入稳定收入阶段,其估值有进一步上升的空间。

04 流量汪洋通向何处

全球知名企业亚马逊的成功学里,离不开一个重要的管理学概念——飞轮效应(Flywheel Effect)。

其精髓在于,各业务之间有机推动,如同咬合的齿轮。想像一下,齿轮作用从静止到转动,需要花费很大力气,但只要动起来,齿轮就会越转越快。这便是亚马逊解锁成功的密码:亏本但吸引用户的业务Prime,便是飞轮效应的核心驱动力。

快手在变现的道路上,正是“飞轮效应”的践行者。

在直播、电商、广告的变现道路上,即便面临转化慢或难的问题,但只要业务之间的协同效应发挥作用,以流量带动广告,广告带动电商,最终以飞快的速度跑起来。

未来,快手还将进一步探索更多可能。

在招股书中,快手提及在线知识共享,或将成为丰富收入来源的重要抓手。目前,快手上线了付费精选和在家学习功能承载知识共享内容(包括由普通用戶分享的技能及其他教育內容)。内容创作者可以提前录制或以直播形式开展知识共享,用户使用快币支付购买付费内容。

展望未来,短视频行业还将会有不可估量的发展。基于易于传播、承载丰富信息、具有更强感官刺激等特点,短视频满足了当代人类碎片化的信息获取需求,更代表了当前最高级的信息传播形态。从时间占比来看,短视频在互联网行业的总时长占比接近20%,距离头部的即时通讯产品仅差6%。

对于快手来说,上市不是阶段性结束,更不是终点,而是一段新旅程的开始。回顾过去这十年,快手为消费者和资本市场带来太多惊喜与期待,更成就了一个新兴的市场。站在新起点,快手又将会勾勒出一个怎样不同的未来?

相关新闻: