(原标题:瑞幸咖啡的价值修复与未来增长)

褪去鲁莽之气,瑞幸以更加专注和沉稳的姿态归正。

从2020年6月开始,瑞幸咖啡(以下简称瑞幸)在楼宇间的广告消失不见,疯狂补贴悄然“下线”,门店数不再爆发式增长......若从消费者视角可以发觉,曾经狂奔的瑞幸,开始放慢脚步。

上述变化背后,是瑞幸缩减广告投放、优化门店结构的结果。在经历阵痛后,瑞幸进入反思与沉淀阶段,并开始调整策略与步伐。

过去一段时间内,瑞幸由高速扩张转向健康增长,专注于正确的事:深耕产品与用户运营、投产烘焙基地、聚焦私域流量运营,将自己置身于长期主义。

瑞幸曾在2020年8月首次宣布实现了单店现金流转正。瑞幸联合临时清盘人,2020年12月公布的报告中显示,瑞幸3,898家直营门店中,60%以上都于2020年11月实现了店面盈利。

就在本月,瑞幸宣布与公司股东大钲资本和愉悦资本达成总额为2.5亿美元的融资协议,其中大钲资本领投2.4亿美元,愉悦资本投资1000万美元。

新一轮融资将帮助瑞幸完成海外债务重组、履行与美国证券交易委员会(SEC)达成和解协议。

本轮融资不仅有利于瑞幸优化财务结构,加速实现价值修复,更投射出资本对咖啡生意的看好、瑞幸价值的认可,更是对未来预期的肯定。

01 价值修复之路

如果说“狂奔”是贯穿瑞幸第一阶段的关键词,那么在经历了风波与动荡后,瑞幸开始放慢脚步。减速并非停滞不前,而是经过自省后的聚焦:向健康增长、盈利提升聚焦,向精细运营与品质提升聚焦。

在进行了“全面自检”后,瑞幸提出了全新目标:在2023年上半年或者更早达到现金流平衡点。对此,瑞幸围绕门店、产品、用户制定出一套系统化的改革策略。

对于瑞幸来说,扩张与增长仍要实现,但内核已经从高速扩张变为有针对性地扩张,以“去芜存精”的标准严控开店标准、关闭经营不善的门店。

据联合临时清盘人于2020年底发布的报告,在2019年(12月)至2020年(11月)间,瑞幸关闭609家自营店店,新增612家加盟店。截止2020年11月30日,瑞幸共有3898家自营门店、894家加盟门店。按计划,瑞幸将在2023年达到4800-6900家门店数。

数据来自百观

对于过往的瑞幸,向扩张与增长的过度倾斜,有悖于内生增长的自然逻辑,最终导致经营失衡。重寻平衡的瑞幸,理性利用资金、合理分配资源,将重心拉回至产品品质与用户运营。

产品方面,瑞幸提出产品组合优化,产品定价、折扣调整的策略。第一步,便是把控品质。

就在本月,由瑞幸投资2.1亿元的咖啡烘焙基地在福建正式投产。这一基地的独特价值在于,它是目前全国唯一一家全产线自动化的烘焙基地,能够实现从生豆处理、烘焙、包装、码垛到仓储的全自动化生产,占地4.5万㎡,产能达到1.5万吨。

对于瑞幸来说,2.1亿是个不小的数目,但从品控的角度来看,这是一笔必不可少的开销。

从咖啡豆种植、处理、烘焙、包装到后续的任何环节都会对咖啡风味及品质造成决定性影响。作为日销过万杯的连锁品牌,品质是构建品牌力的必要要素。瑞幸通过投资烘焙基地,向产业链渗透,全流程把控品质,投射“品质筑底”的逻辑。

对于饮品来说,向上游延伸是品控的有效利器,那么对于更广泛的消费者触达,则需要对产品进行拓宽。

在大众化品牌之上,公司又推出SOE全新产品线,满足消费者对精品咖啡的需求。为配合这一品牌的突围,瑞幸计划在2021-2023年,从埃塞俄比亚耶加雪菲产区采购总量1000-2000吨的咖啡豆。

经过SCA专业团队严控把控,产品Q-Grader(阿拉比卡精品咖啡质量分级品鉴师)通过对咖啡豆香气、风味、触感、平衡感、酸度、甜度、干净度等指标综合评分80+。

为丰富产品线,瑞幸又从云南采购千吨咖啡豆,推出云南红蜜系列咖啡。

由此,瑞幸在产品端构成了稳健成熟的打法:以品质稳固存量市场、以新品挖掘增量市场。

对于门店经营与产品策略,瑞幸的路径逐渐清晰。在此基础上,瑞幸针对用户运营提出新方案。

在追求规模增长的初期,瑞幸通过补贴换取用户。在主动求变的动力下,瑞幸抛弃盲目拉新,砍掉成本高的广告投放,降低补贴与折扣力度,专注于留存与提频,转向社群与私域流量的精细运营。

从数据来看,这一举措非但没有造成用户流失,反而促进了流量增长、用户粘性与复购率。

据瑞幸董事长兼CEO郭谨一年初内部信显示,公司注册用户已近1亿。2020年4月-7月,瑞幸建立超9100个微信社区,用户超110万。瑞幸通过“首席福利官”,在社群内不定时推送福利此拉动消费。

截止去年7月底,入群用户月消费频次提升30%,周复购人数提升28%,MAU提升10%。

继APP和小程序后,瑞幸又打通了私域+社群的新模式。这几大渠道各有优势,且能形成协同效应:小程序的使用门槛低,下单便捷,而基于私域流量的社群可以提高消费频次。

通过门店+产品+用户的三维改革,瑞幸不仅实现了成本结构的优化,距离盈利也更近一步。

从账面现金的转正到净增加可以看出,瑞幸已经脱离野蛮的烧钱游戏。

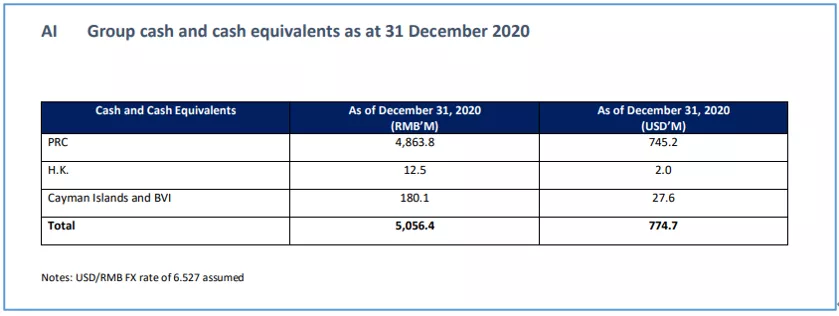

据联合临时清盘人报告,截止2020年11月30日,公司不受限制的现金或现金等价物、短期投资总额为51.75亿人民币(约合7.427亿美元)。截至2021年1月28日,瑞幸尚有7.75亿美元等值现金。

公司现金流状况(截止2020年12月31日),图来自联合临时清盘人报告

02 未来增长之势

回归正轨、价值修复,是瑞幸经过调整之后的收获。而对于中国咖啡市场来说,瑞幸通过深耕私域流量、投产咖啡烘焙基地、多元化产品的组合策略,为中国咖啡市场注入新活力。

就中国咖啡消费市场现状来看,低线城市的消费意识有待觉醒。

据德勤2021年最新数据,从品类占比来看,现磨咖啡占据20%,远低于速溶咖啡的70%。从城市分布来看,一二线城市人均每年消耗300杯咖啡,这一数字已经接近成熟咖啡市场水平。但总体来看,中国大陆地区人均消耗仅为9杯。

体量差距之大,也意味着市场天花板远未触及。随着低线城市的消费水平提高,低线咖啡消费体量有望与高线城市拉平。

另一方面,90、95后逐渐成为消费主力,这一群体消费能力强、意愿高、需求多变、喜好尝新,如何抓住这一群体的心,将赋予供给市场无限遐想。

尽管早期的快速扩张对瑞幸造成了损耗,但近5000家门店的规模效应已经显现。瑞幸基于传统咖啡零食模式,在经营思路中融入互联网模式,形成了有别于传统咖啡零售的差异化策略。

早期,瑞幸通过深耕线上渠道,对小程序及App进行探索,积累了大量用户及数据。

在流量被为珍贵资产的当下,消费数据的价值不言而喻。特别是对于消费行业来说,消费者变幻莫测,只有打破隔阂才能获取更准确、真实的需求。

对于瑞幸来说,基于LBS(基于位置的服务)的逻辑,将用户数据与门店数据进一步打通后,更有利于触达用户、做到有效地刺激消费。

数据资产帮助瑞幸实现了“咖啡找人”,更是突破了行业“人找咖啡”的瓶颈及增长天花板。

另一方面,数据资产为产品策略提供了有效支撑,有利于企业面对不确定及不可抗力时做出及时调整。而传统门店经营仍然以线下为主,对于消费者更深层、更多维的需求缺乏积累,难以及时应对变化。

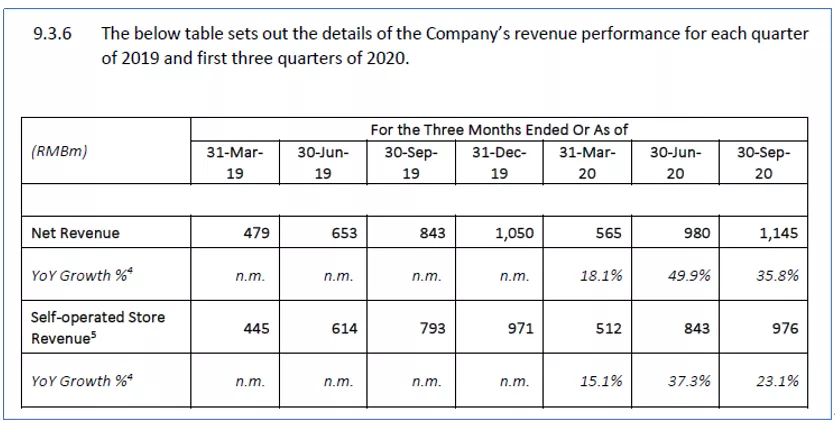

产品配合社群及私域流量的运营,瑞幸获得营收增长:据联合临时清盘人报告,2020年,瑞幸前三季度分别实现营收5.65亿、9.8亿、11.45亿元,同比增长18.1%、49.9%、35.8%。

公司2019年各季度和2020年前三个季度的收入情况,图来自联合临时清盘人报告

瑞幸以产品+运营的差异化策略,在未来增长的叠加效应下,将继续深化对存量市场的渗透,以及对增量市场的挖掘。

站在当下的瑞幸,已经战胜了过去的自己。褪下鲁莽之气,瑞幸以更加专注和沉稳的姿态重新回归。在自身积累、改革策略、未来预期的三级共振下,瑞幸实现了价值修复。再次扬帆起航的瑞幸,将与中国咖啡市场共同掀起更大的波浪。(作者:牛楚云)