如果按照一季度持仓情况测算,仅仅因为英科医疗,“中欧医疗健康混合”2号一天就损失了2.5亿。

医药股最近的波动有点大,6月1日,医药生物行业指数(申万)还上涨了1.3%,涨幅位居行业前列,距离今年2月份指数最高点13546.6点仅有一步之遥;但转天就开始大跌,6月2日,医药生物行业指数下跌了1.96%,跌幅位居行业第四。

这不禁让人想起今年2月份医药板块创新高时,却开启了长达一个月左右的大幅回调,核心原因还是源于投资者对于行业估值过高的担忧。

而医药指数的大幅回调是因为近期多只医药牛股出现接连大跌,5月21日,“东北茅”长春高新在大股东减持和拳头产品“生长激素”或被纳入集采的双重利空影响下,出现闪崩跌停。6月2号,“手套茅”英科医疗又因实控人及多位高管拟大额减持公司股票而暴跌20%。

面临一个接一个“抱团股”的重挫,受伤最深的当属号称“医药基金女神”的葛兰,她所管理的“中欧医疗健康混合型证券投资基金”(以下简称“中欧医疗健康混合”)分别是长春高新第六大股东和英科医疗的第三大股东(一季报披露)。

如果按照一季度持仓情况测算,仅仅因为英科医疗,“中欧医疗健康混合”2号一天就损失了2.5亿。

01 一季度逆势加仓

今年一季度医药股大幅回调时,很多公募选择了减持,比如张坤管理的“易方达中小盘”减持了通策医疗,“易方达蓝筹精选”减持了爱尔眼科。而中欧基金的葛兰却选择逆风而上,在一季度逆势加仓,即便当时两只医药主题基金的最大回撤达到-23%。

“中欧医疗健康混合”一季报中披露,前十大重仓股全部加仓,相较于2020年四季报,加仓幅度均在60%以上。

比如一季度葛兰大手笔买入长春高新269.86万股,持股数量从309万股升至历史新高的579.03万股,增幅高达87.29%。

从行业分类上来看,重仓股主要来自创新药、CXO(医药研发及生产外包服务)、医疗器械等多个细分赛道的龙头公司,其中创新药的占比最高。

对于加仓的原因,可以概括为两点。

一是出于持续看好,葛兰曾多次表示:“从未来的配置方向来看,创新药产业链仍旧是我们长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。”

二是体量受限,近两年葛兰的基金管理规模伴随着名气和医药股的热度而水涨船高,目前在管总规模已高达705.38亿元。单是“中欧医疗健康混合”在一季度的总申购份额就高达116.74亿份,创下了自基金成立以来的新高。

面对一年内管理规模的激增,对于基金经理而言,在没有找到新的投资标的之前又要把这么多钱投出去,加仓自己原有的重仓股或许成为了一种必然。

02 转型医药一战成名

葛兰的基金规模上涨主要是从2019末开始,到了2020年成功跻身进入百亿基金经理梯队,这和代表基金“中欧医疗健康混合”获得“两年两倍”的投资业绩是分不开的。

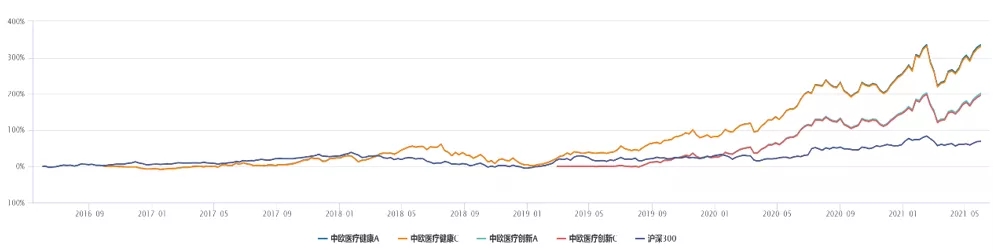

数据来源:天天基金网

根据wind数据显示,截至2021年6月1日,“中欧医疗健康A”近两年取得了212.16%的阶段收益,远远跑赢基金业绩基准(同期59.79%)和沪深300(同期47.16%)。在投资医药行业的基金经理里面中排名遥遥领先。

随着鼓励医疗器械国产替代和支持创新药等一系列政策落地,医药行业近两年受到资本的热捧。

医药行业是个专业技术壁垒非常高的领域,如果不具备一定的专业知识,确实很难理解里面的专利技术和核心竞争力,而葛兰恰恰是专业科班出身。

葛兰不但拥有美国西北大学的生物医学工程专业博士学位,在读博期间,还独立获得过美国心脏协会(AHA)的科研基金,并牵头攻克了医学领域核磁共振心肌灌注的技术难题,将核磁共振心脏灌注的检查时间自1分钟缩短至20秒。

在加入中欧之前,葛兰曾在国金证券、民生加银基金做过研究员,覆盖过包括电力设备、新能源、轻工、医药等多个行业。2014年10月同样以研究员的身份加入中欧基金,而2015年初的中欧基金仅有6位基金经理在任,或许是牛市中急需填充管理团队,入职不到四个月的葛兰就开始担任起基金经理。

虽然葛兰上任的时间恰逢A股市场如火如荼之际,但是回顾其所管理的基金表现,尤其是在2019年之前,基金表现并不能算多么出众。

2015年上半年,资金加速流入股市,葛兰一上任便开始管理四只基金。幸运的是,在2015年第三季度股市大跌的时候,其中三只基金“中欧瑨泉”、“中欧瑾源”、“中欧瑾和”仍处于建仓期中,直到2015年末,股票资产占基金净资产的比例均未超过2%。

因为当时以债券配置为主,所以净值走势较为平缓,也规避了股市下跌的风险。在先后管理了差不多一年后,葛兰卸任了这三只基金的基金经理,背后应该是公司的安排。

剩下的唯一一只“中欧明睿新起点混合”成为了葛兰早期的代表基金。在任期内,基金的波动较大,期间最大回撤高达-64.7%,换手率也较高,仅2015年全年换手率超过500%,相当于每季度都换一批股票。

截止到2016年4月22日,“中欧明睿新起点混合”在葛兰任职期间取得-4.8%的收益率,在同类排名中靠后。

数据来源:wind,统计区间20150129-20160422

从2018年7月起,葛兰又开始重新接管该基金,但是投资风格相比当年已日趋稳定。

数据来源:天天基金网

从二次上任至今,基金取得了117.39%的任职回报。虽然取得了不错的业绩表现,但是根据基金选股择时能力评价模型T-M模型来分析的话,“中欧明睿新起点混合”的选股能力仍然不及两只医疗主题基金。

03 创新药“泡沫”还能持续多久?

在目前葛兰管理的五只基金中,当属两只医药主题基金的业绩最为亮眼。截至到2021年6月1日,“中欧医疗健康A”和“中欧医疗创新A”分别取得了19.93%和18.68%的收益率。而成立至今,两只基金的总回报均超过了330%,年化回报高达37%。

数据来源:wind

通过观察两只基金的持仓,在一季报中,重仓股主要集中于创新药板块,其中包括CRO赛道的龙头企业药明康德、泰格医药和康龙化成,CDMO赛道的凯莱英等多家公司,板块的持仓集中度不可谓不高。

而CXO作为2020年医药行业涨幅最多的子版块,近几年可谓站上了投资的风口。CXO既包括医药研发服务CRO,还包括医药生产外包服务即CDMO、CMO。简单可以理解为:CRO解决的是“从无到有”,CMO/CDMO解决的是“从1到N”。

虽然国内CXO行业整体起步较晚,但是市值却已经可以和国际CXO巨头比个高下。

比如药明康德,最新市值高达4308.21亿元人民币,而全球CXO龙头昆泰的最新市值是2890.72亿元人民币,后者只有药明康德市值的67%。但是,药明康德2020年的总营收却仅为昆泰的17%。

从估值来看,医药板块估值5月份以来持续回升。截至2021年6月1日,医药生物板块整体市盈率(TTM,整体法)为58.08倍,处于历史十年中高位水平,相对于沪深300的估值溢价率为299%。而CRO板块的整体估值更是高达101.79倍。

但现实情况是,国内创新药的层次目前还处于以仿制为主到仿创结合的阶段,业务比较单一,竞争力较弱。在美国,对未上市的生物医药企业进行估值,一般参考的是公司进入三期临床的品种。因为只有到这个阶段,才有较高可能性最终上市并实现收益。

而在中国,一大批登陆A股和港股的生物医药企业,其研发管线中大量都是“临床前”品种,却拥有较高的估值和相对充沛的现金。同样以药明康德为例,在其2020年的财报里,临床CRO收入只占到全部CRO收入的10%。

未来,只有实现全球销售,中国的创新药上市公司才能支撑如此高的估值溢价,而除了药明康德和康龙化成目前具备这个能力以外,大多数创新药企业并不具备以全球市场为目标来开展新药研发的能力,那么,这样的投资就是在玩击鼓传花的博傻游戏。

04 密集减持

近期,长春高新和英科医疗的股价都是因为股东减持消息而产生大幅波动,其实2021年初至今,已经有34家医药行业上市公司的管理层宣布减持公司股票。如果加上股东减持,数量将上升为59家。

4月26日,智飞生物发布公告:实控人蒋仁生以及一致行动人蒋喜生分别减持公司股份1641.1万股、100万股,减持比例分别为1.03%、0.09%。

5月6日,迈瑞医疗发布公告:公司股东Ever Union计划在本公告披露之日起3个交易日后自2021年5月12日至2021年9月30日内以集中竞价或大宗交易等法律法规允许的方式减持公司股份不超过796万股。而这将是EverUnion自2020年四季度以来的第四次减持。EverUnion背后的实控人为迈瑞医疗的副董事长成明和及其配偶。

5月24日,泰格医药发布公告:董事及高级管理人员ZHUAN YIN计划自2021年5月24日起15个交易日后的6个月内,以集中竞价或大宗交易方式减持本公司股份不超过257万股。

而港股泰格医药更是在2021年以来被JPMorgan、黑石、美国富达投资等多家机构投资者接连减持。

对于坚定看好创新药板块的葛兰而言,面对多只重仓股的股东减持,不知道是否还能淡定持有?而一旦整个行业的高景气结束,对于基金净值也将会带来一定的挑战。(作者:鑫垚)

首页

首页 微信公众号

微信公众号

证券之星APP

证券之星APP