(原标题:奈雪,破发的茶如何救自己?)

如果用户粘度提升不上去,持续扩店存在极大的风险,而这种风险随着奈雪上市才刚开始释放。

2021年6月30日,奈雪创始人彭心五味杂陈。

一方面自己辛苦经营的奈雪的茶(02150.HK)终于成功上市,成为“现制茶第一股”;另一方面,奈雪上市首日就惨遭抛售,开盘之后低开低走,股价最低一度触及16.7港元,最终报收于17.1港元,较发行价跌去了13.5%。

奶茶一度是资本市场重注的热门赛道。

一级市场中,各种奶茶品牌不断孵化,而在二级市场,奈雪的茶和喜茶也先后披露招股计划,争抢“奶茶第一股”。资本市场中,有一种叫做“抢在竞争对手之前上市然后主动破发,从而让对手融不到钱”的做法,奈雪就成功做到了。

回想奈雪6月18日启动公开招股以来,中小投资者表现出空前热情,超额认购432倍,暗盘一度涨超10%。而谁又能想到,十多日后的今天,首日就出现如此暴跌。

尽管在上市仪式上,奈雪创始人彭心、赵林夫妇明确表示:上市只是奈雪的补给站,得到充足补给后将继续出发,让更多的消费者喝到好茶。

但暴跌的股价却让市场质疑,奈雪的故事还能讲下去吗?奶茶真的是一个好生意吗?

01 热闹的现制茶

奈雪的茶被资本追捧,这一点都不意外。

顶着“现制茶第一股”的光环,奈雪的资本概念拉满,作为日常就能接触到的品牌,奈雪的茶市场知名度极高;另一方面,现制茶这个赛道又是一个刚刚起步的朝阳产业,整个行业增速显著。

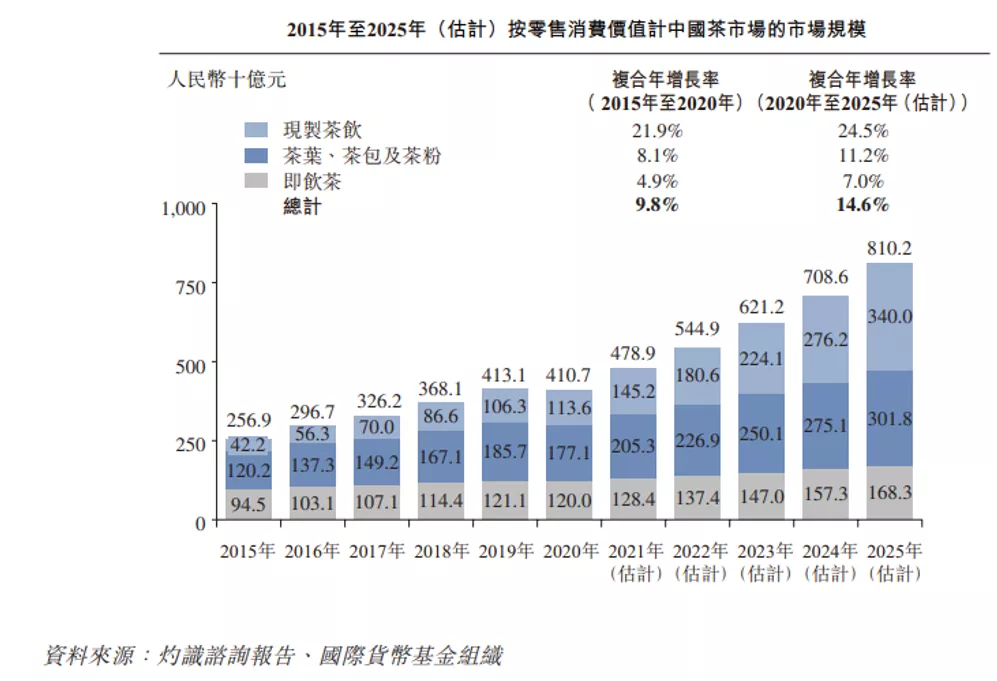

2020年我国茶行业市场市场规模为4107亿元,2015-2020年CAGR为9.8%,其中现制茶饮在2016年开始快速增长,2020年市场规模达1136亿元,2015-2020年年均复合增长率为21.9%,预计未来5年年均复合增长率进一步提升,至2025年将达到3400亿元。

根据据灼识咨询预计,在2020年,高端店内现制茶饮零售额,有望达到129亿元,2020年受疫情影响增速放缓情况下,2015-2020年年均复合增长率依旧高达75.8%,且有望在2025达到522亿元。

不难看出,现制茶赛道是一个增速潜力巨大的蓝海市场。

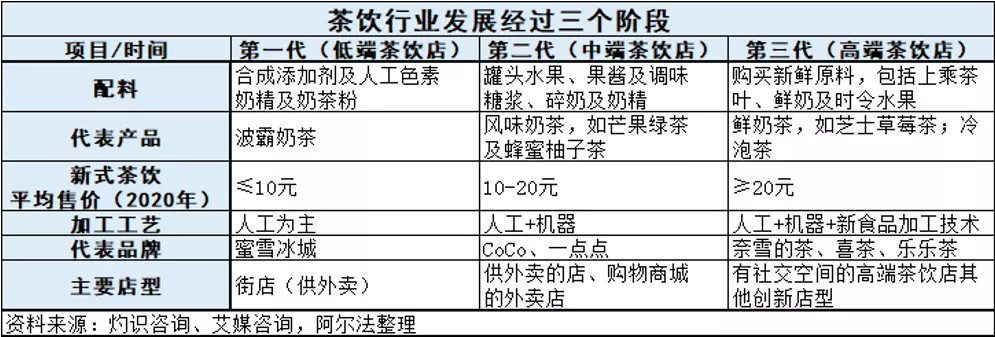

纵观历史,现制奶茶可以追溯到1994年创立的“一点点”。截止今日,我国现制茶饮已经历两次迭代,从最初人工调味品为原料,冲调为手段的低端茶饮店,升级至采用天然原料,采取人工配合机器煮制手段的中端茶饮店,再到用天然、高品质原料,通过人工+机器+新食品加工技术制茶的高端茶饮店。

当然市场很大,但同样竞争也很激烈。安信证券数据,截至2020年12月底,我国约有34万间现制茶饮店,行业平均售价为13元人民币。其中,高端现制茶饮店约有3400间,均价超过20元。连锁品牌约有1万个,其中连锁高端现制茶饮品牌约100个,平均每个品牌拥有门店24家。

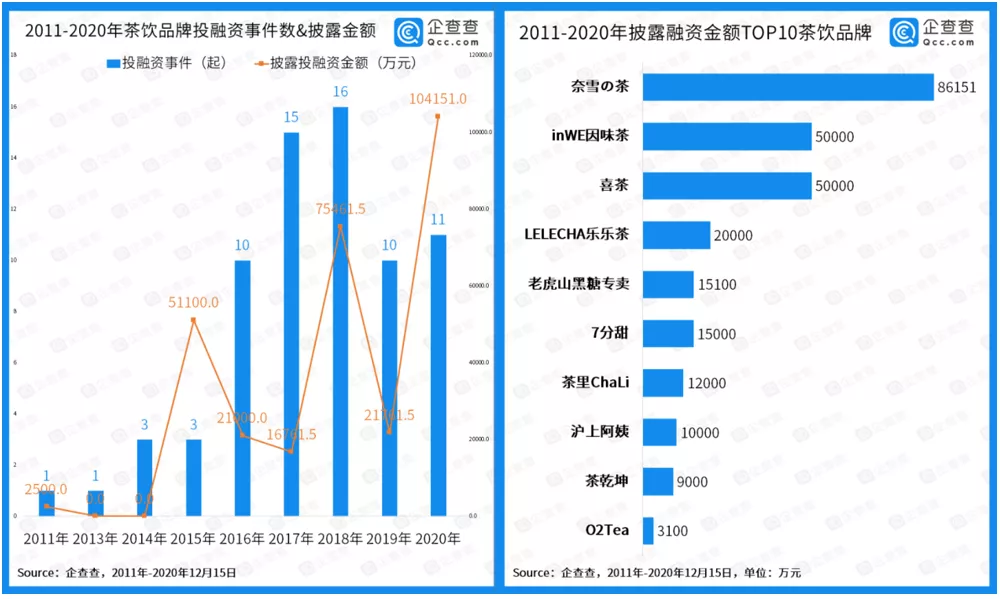

聚焦融资规模方面,根据企查查数据可知,过去十年间,茶饮品牌投融资事件共70起,披露的投融资总金额近30亿元,其中三分之一的融资金额发生在2020年,同比大涨378.6%。敏锐的资本早在2020年集中奔赴了现制茶这块“蛋糕”。

在2021年上半年,现制茶融资规模达53.42亿元,远超2020年披露金额达17.03亿元,疯狂涌入的资本已经让现制茶成为了一个逐渐被吹起的泡泡。

以集中度相对较高的,高端现制茶领域为例,喜茶、奈雪的茶分别占据业内一、二位。按全部产品零售消费额计算,截至2020年底,喜茶占比27.7%,奈雪占比18.9%,而TOP 5累计占比仅58.4%。

疯狂注入的资本让现制茶行业估值较高,这就给近日奈雪的暴跌埋下了伏笔。

02 下滑的单店销量

奈雪的茶能够抢先IPO,实际是出乎市场意料的。

在奈雪的茶上市之前,喜茶一直都是行业领头羊。从2011-2020年,喜茶累计获得4轮融资,而且每次融资都有知名机构参与,比如高瓴资本、Coatue Management、腾讯投资、红杉资本、美团龙珠、黑衣资本、IDG资本等。在6月24日最新一次融资后,喜茶的估值已经达到600亿元。

反观奈雪的茶,只有3次融资,即使以发行价19.8港元计算,整体市值也不过仅约340亿港元,较喜茶实际存在较大差距。

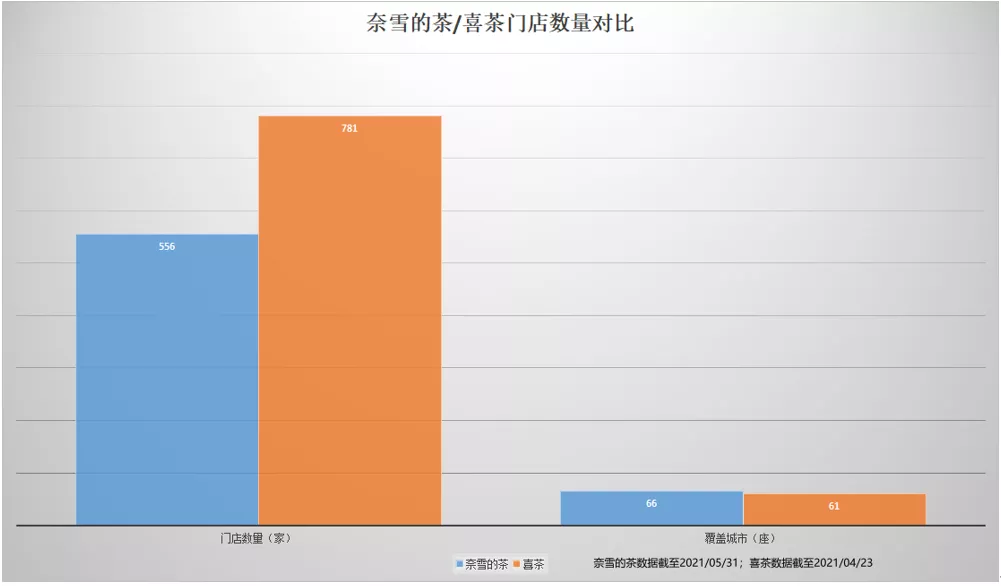

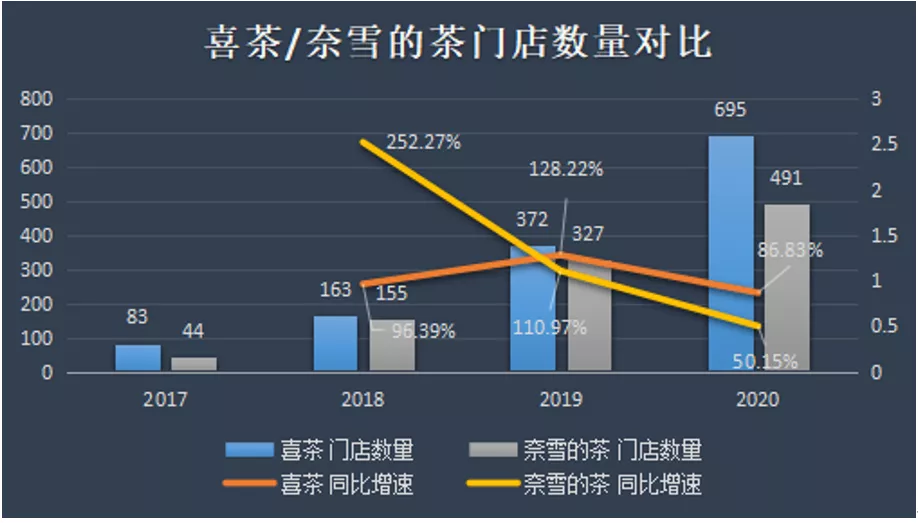

从开店规模来看,奈雪以556家直营店覆盖66座城市,喜茶虽仅覆盖61座城市,却拥有781家直营店。显然喜茶门店数量更多、覆盖城市更少,集中度高于奈雪,更易于在某一个区域内,快速抢占消费者心智,形成规模效应。

对于持续融资开店的两家企业而言,开店的根本目的就是形成规模效应,更聚焦的喜茶规模效应明显优于奈雪。奈雪扩张速度远低于喜茶,这直接反映出两家企业管理层水平差距。

对于奈雪而言,似乎并没有想明白“到底是想让更多的人知道品牌,还是让更多的人选择品牌”这一问题。门店覆盖城市多,或许可以短时间增加品牌知名度,但是单一门店里每天有多少人付款,才是维持连锁企业正向发展的根本。

奈雪的经营策略,只达到让更多人知道这个品牌,但用户粘度却并未有效提升。这就意味着,奈雪很难出现“爆单”的现象。

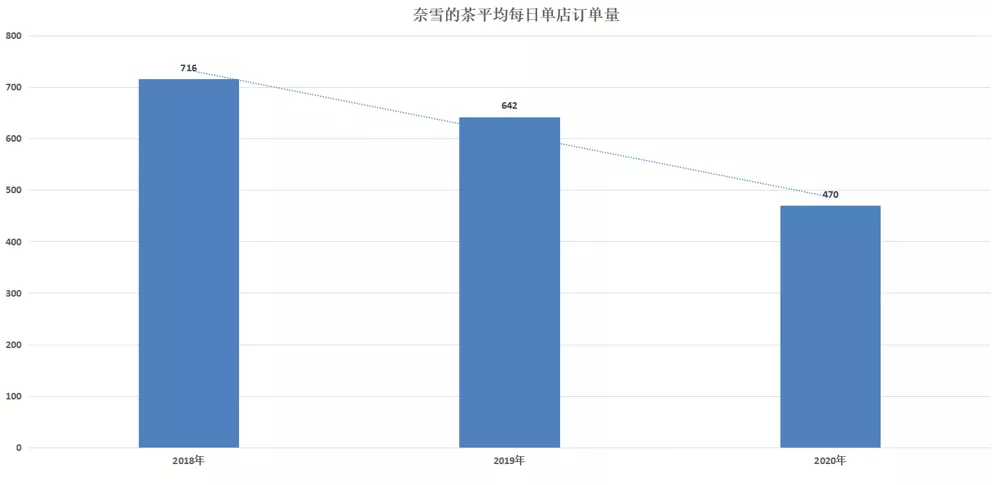

实际上,随着门店数量的增多,奈雪的单店销量不仅没有提升,反而持续下降。由2018年的716单降至2020年的470单,经营效率显著降低。

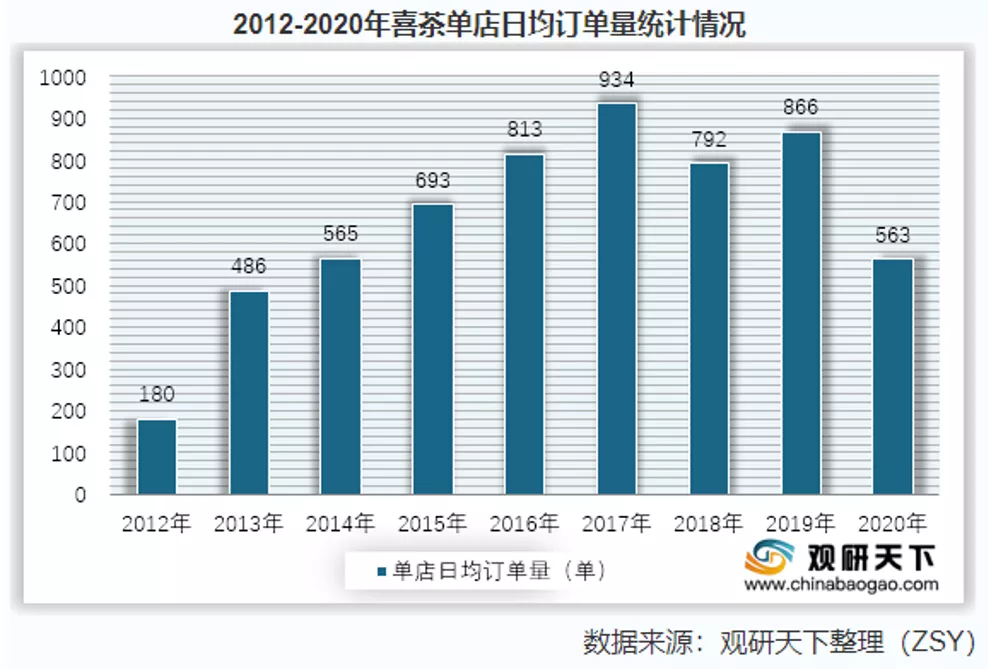

当然,这并非奈雪一家的问题,实际上规模更大的喜茶也同样存在单量下降的问题。据观研天下数据,喜茶单店订单量在2017年达到顶峰后,就开始有所下降。

这表明资本的注入并没有提升现制奶茶店的经营效率,在整个行业稳步增长的情况下,海量开店让市场已经被透支,这就导致现制奶茶店没有过去香了。

过去三年,奈雪和喜茶的门店数分别从2017年的44和83间,增至2020年的695和491间,年化复合增长率分别为123%和103%,他们的增速均远远高于行业平均增速的。

巨头跑马圈地挤占了竞争对手的生存空间,同样也让自身的经营效率大幅降低。

03 高端不等于竞争力

现制奶茶行业其实跟股市特别像,都是先入局吃肉,后入局喝汤,迟到的挨刀。

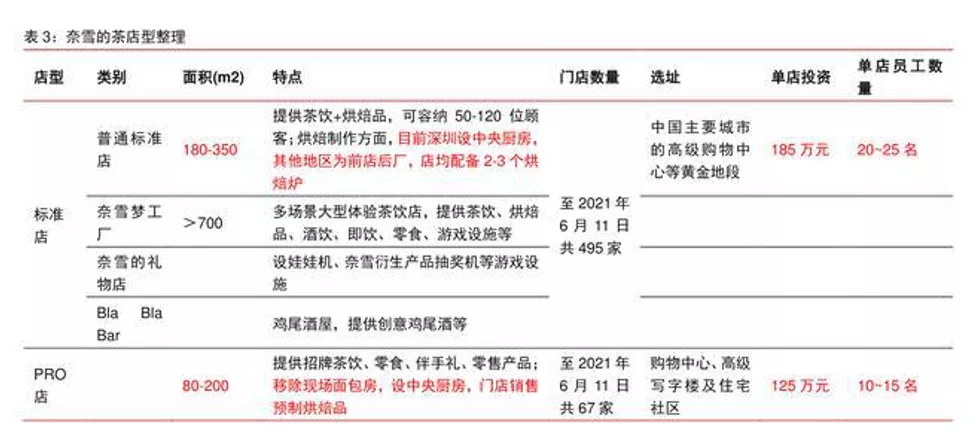

想要看奶茶是不是一个好生意,刚上市的奈雪就是一个最好的切入点。据中信证券研报数据,奈雪平均门店的面积为180-350平方米,单店初始投资额将近185万元。想要看奈雪是不是一个好生意,就需要看他啥时候能收回成本。

数据来源:中信证券

通过解析奈雪的经营数据,我们发现,奈雪过去三年的毛利率较为稳定,基本在63%左右,成本占比最高的为人员成本,约占总营收的30%,营销成本、水电开支、物流仓储分别占总营收的3%、2%和1.5%。

总体而言,奈雪经营费用率较为稳定,唯一发生变化的就是配送成本方面。

奈雪的配送成本由2018年的1%提升至2020年的5.5%,涨幅惊人。在配送成本飙升的情况下,导致奈雪经营利润率由25.5%骤降至19.8%。

假使我们依然以较高利润率25%为基础,根据招股书奈雪的茶平均订单均价为43元,由此基本可知奈雪一个单的经营利润约为10.75元。

以此计算,奈雪想要收回185万的单店投资,需要完成17.2万单。我们继续以疫情前奈雪2019年的单店642的平均订单计算,那么完成17.2万单需要268天,接近9个月。

对于餐饮行业而言,在没有考虑企业其他成本的情况下,9个月的回本周期依然算不上优秀。如果我们以2020年日均的470单计算,那么奈雪单店回本周期将会被拉到1年。

在餐饮行业中,这样的回报周期并不算优秀,更不要说整个行业的经营效率仍处于下降之中。如果我们将6个月定义为一家优秀门店的回报周期,那么奈雪需要每日完成订单955单,与目前的表现差距较大。

所以为了提升运营效率,奈雪开始改变经营策略。目前,“奈雪的茶PRO”店是奈雪主推类型,无论从门店位置、门店类型、还是销售模式和主要产品都高度相似,最为关键的是,奈雪PRO店为提升运营效率,舍弃了主推的“现制烘焙”特色,改为统一央厨/供应商统一配送烘焙产品。

这样的改变让门店面积更小,初始投资成本更低,在用户到店就餐不高的情况下,有望更早的收回成本,但对于普通奶茶店来说依然是很高的数字。

也就是说,对于高端现制奶茶而言,如果用户粘度提升不上去,实际上开店是存在极大风险的,只不过这种风险因奈雪上市才刚刚释放。

最近刷屏的蜜月冰城,则是另外一条路线,主攻低价奶茶市场。虽然单杯利润更低,但同样门店投入也更少,在品牌红利的助推下,很容易就取得不俗的销量。

这个时代下,单纯的品牌知名度是不够的,品牌流行度则更加重要。尤其对于快消品而言,品牌的高速迭代将会让商家时刻面临“过时”。

现制奶茶行业,已经不再是“金山”,高端并不会带来更多的竞争力,也不让品牌更加流行,只会让资金周转更慢,风险更大。

在这样的背景下,或许奶茶本就应该回归他的街头本质。(作者:?聂来斌)